Расчет по имуществу за полугодие — новая форма и три заблуждения

ФНС разрешила компаниям сдавать расчет по налогу на имущество по новой форме. Но нужна ли она вашей компании? Может, проще взять старую? В статье найдете ответ на этот вопрос и прочтете о трех частых заблуждениях коллег об отчете по имуществу. Не повторяйте тех же ошибок.

надо сдать расчет по налогу на имущество за полугодие

Какую форму сдать — новую или старую

Коллеги решили, что расчет за полугодие по налогу на имущество надо сдавать только по новой форме. Но компания вправе самостоятельно выбрать, какую форму расчета по налогу на имущество будет заполнять:

— старую (утв. приказом ФНС России от 24 ноября 2011 г. № ММВ-7-11/895);

— или новую (утв. приказом ФНС России от 31 марта 2017 г. № ММВ-7-21/271).

Новую форму расчета организации обязаны применять с представления декларации за 2017 год. Но ФНС разрешила сдавать ее начиная с отчетности за I квартал 2017 года (письмо от 14 апреля 2017 г. № БС-4-21/7139). В первый раз сдать новую форму можно в любом периоде 2017 года. То есть если вы за I квартал отправляли старую форму, то за полугодие вы вправе составить расчет уже по новой.

Обновлять бухгалтерскую программу, чтобы там появилась новая форма, не обязательно. Изменения в расчете специфические и касаются компаний, у которых есть железнодорожные пути. Для них добавили специальную строку с коэффициентом Кжд во втором разделе. Если ваша программа формирует расчет в старой форме, то налоговики ее примут. Если в новой — сдавайте ее. Только учтите, что тогда и уточненки за полугодие нужно будет сдавать на новом бланке.

Заблуждение о движимом имуществе

Как думают коллеги

Бухгалтеры решили, что в новом авансовом расчете можно не показывать имущество из первой и второй амортизационных групп (машины, компьютеры).

Включите стоимость движимого имущества, которое относится к первой или второй амортизационным группам, в строку 210 раздела 2 расчета авансов по налогу на имущество. Так вы поступали и раньше, когда заполняли старую форму (утв. приказом ФНС России от 24 ноября 2011 г. № ММВ-7-11/895). Порядок заполнения остался прежним.

В строке 210 компания указывает остаточную стоимость всех основных средств. Исключение — активы, которые не являются объектами налогообложения из закрытого перечня. В него попадает имущество из подпунктов 1—7 пункта 4 статьи 374 Налогового кодекса РФ. К примеру, это земельные участки, водные объекты, природные ресурсы, суда и ледоколы, объекты культурного наследия федерального значения.

Чем опасно заблуждение

Если забыть про такие активы и не показать их в расчете, то штрафа не будет. Но налоговики запросят пояснения.

Имущество из первой и второй амортизационных групп тоже не относят к объектам налогообложения. Но в закрытом перечне его нет (подп. 8 п. 4 ст. 374 НК РФ, подп. 13 п. 5.3 гл. V Порядка, утв. в приложении 6 к приказу ФНС России от 31 марта 2017 г. № ММВ-7-21/271). Значит, остаточную стоимость таких объектов на 1 июля 2017 года надо показать в строке 210 раздела 2. Сумма в этой строке справочная и в расчете налога не участвует.

Отражать остаточную стоимость имущества из первой и второй амортизационных групп в расчете авансов по налогу на имущество за полугодие в графах 3 и 4 по строкам 020—080 не надо. Ведь такое имущество не является объектом налогообложения. Не включают его и в строки 120 и 140 (подп. 3, 4, 6 п. 5.3 гл. V Порядка, утв. в приложении 6 к приказу № ММВ-7-21/271).

Пример 1. Как показать в расчете авансов по налогу на имущество за полугодие активы первой и второй групп

Остаточная стоимость активов ООО «Альфа» по состоянию на 1 июля 2017 года:

— имущество из первой и второй амортизационных групп — 52 500 руб.;

— облагаемое имущество — 640 300 руб.;

— в том числе льготные активы — 85 450 руб.

Общая стоимость всех основных средств — 692 800 руб. (52 500 + + 640300). Эту сумму бухгалтер ООО «Альфа» покажет в строке 210 раздела 2 расчета по налогу на имущество за полугодие.

Строки 020—080, 120 и 140 бухгалтер заполнит без учета стоимости имущества из первой и второй амортизационных групп.

Проданная недвижимость

Как думают коллеги

Бухгалтеры решили, что в раздел 2.1 новой формы расчета надо включать всю недвижимость, включая проданную.

Новый раздел 2.1 расчета заполняют, только если у компании на 1 июля есть здания, налог по которым считают из среднегодовой стоимости (п. 6.1 гл. VI Порядка, утв. в приложении 6 к приказу ФНС России от 31 марта 2017 г. № ММВ-7-21/271).

В раздел включают сведения о недвижимости, аванс с которой рассчитали в разделе 2. Но есть исключение: если имущества по состоянию на 1 июля уже нет на балансе, то включать его в раздел за полугодие не надо. Например, объект продали в июне. И не важно, что в отчетном периоде он на балансе был (п. 6.3 гл. VI Порядка, утв. в приложении 6 к приказу № ММВ-7-21/271).

Чем опасно заблуждение

Инспекция не оштрафует, но может запросить пояснения.

В новый раздел впишите кадастровый номер объекта в строку 010 и условный номер по Единому государственному реестру недвижимости (ЕГРН) — в строку 020. Если эти номера имеются. Когда данных нет — заполняют строку 030. В ней приведите инвентарный номер, который присвоило БТИ. Чтобы его узнать, можно отправить запрос в БТИ.

В ФНС нам пояснили, что оставить все три строки пустыми нельзя. Если не знаете ни один из номеров, то поставьте тот, под которым имущество числится в компании.

В строке 040 укажите код имущества по ОКОФ (утв. приказом Росстандарта от 12 декабря 2014 г. № 2018-ст). А в строке 050 — остаточную стоимость на 1 июля.

Пример 2. Как заполнить раздел 2.1 нового расчета авансов по налогу на имущество за полугодие 2017 года

В первом полугодии у ООО «Альфа» было два здания, по которым налог считали из среднегодовой стоимости. Остаточная стоимость первого на 1 июля — 2 500 000 руб., а второе продали и списали с баланса 16 мая.

Бухгалтер ООО «Альфа» заполнит раздел 2.1 расчета за полугодие только по первому объекту. Второй в разделе не покажет, так как на 1 июля имущества уже нет на балансе.

Налог с кадастровой стоимости

Как думают коллеги

Коллеги забыли, что надо по-новому определять дату, с которой считать налог по имуществу с кадастровой стоимостью.

Чтобы правильно рассчитать аванс по налогу на имущество с кадастровой стоимости, надо ориентироваться на дату перехода права собственности на актив (п. 5 ст. 382 НК РФ).

Если право собственности на имущество перешло до 15-го числа месяца включительно, то покупатель считает его полным и включает в расчет аванса. Если же после 15-го числа, то месяц не учитывают. Для продавца наоборот. То есть если право собственности перешло после 15-го числа, то налог за этот месяц будет платить продавец. Если до 15-го числа включительно — покупатель.

Чем опасно заблуждение

Если инспектор найдет ошибку раньше, чем компания сдаст уточненку, то доначислит налог, насчитает пени и штрафы.

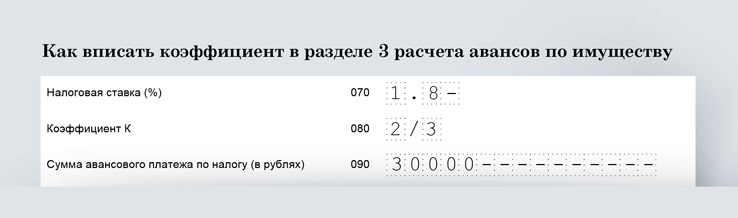

Пример 3. Как посчитать аванс по налогу на имущество за полугодие с учетом коэффициента владения

Продавец ООО «Альфа» подписал договор купли-продажи здания с покупателем ООО «Вега» 10 мая, а право собственности перешло к покупателю 19 мая. Здание облагается налогом на имущество исходя из кадастровой стоимости. Ставка налога на имущество — 1,8 процента. Кадастровая стоимость здания на 1 января 2017 года — 10 000 000 руб.

Продавец включит май в расчет налога, так как право собственности перешло после 15-го числа. За II квартал 2017 года аванс составит 30 000 руб. (10 000 000 ₽ × 1/4 × 1,8% × 2 мес. : 3 мес.). В разделе 3 в строке 080 бухгалтер поставит 2/3.

Покупатель начнет считать налог по зданию с июня. Аванс за II квартал составит 15 000 руб. (10 000 000 ₽ × 1/4 × 1,8% × 1 мес. : 3 мес.). В разделе 3 в строке 080 бухгалтер поставит 1/3. Образец ниже.

Распечатать образец • Скачать бланк в формате Excel

- Коэффициент

Коэффициент

Напишите, сколько месяцев в квартале имущество принадлежало компании. Например, если два, то поставьте 2/3. Если один, то впишите 1/3.

На заметку

Что с чем должно совпадать в новом расчете по имуществу

ФНС разработала контрольные соотношения для новых отчетов по налогу на имущество и разослала по инспекциям (письмо от 25 мая 2017 г. № БС-4-21/9902). Если программа инспекции обнаружит, что какие-то из соотношений не соблюдаются, компания получит требование пояснить расхождение или сдать уточненку. Срок для ответа — пять рабочих дней. Если опоздать, то инспектор вправе оштрафовать компанию на 5000 руб. (п. 1 ст. 129.1 НК РФ).

за правильный ответ