За какие проводки вы зря беспокоитесь — ситуации от Минфина

Больше не важно, какими проводками отражать комиссию банка, авансовый НДС, пени, пошлину и компенсации сотрудникам. Минфин перечислил ситуации, когда выбор проводки не имеет значения. Смотрите на картинках, почему так получается.

Конкурс!

Пройдите тест в конце статьи. За верный ответ получите звезду. Соберите все звезды, чтобы стать Читателем сентября и выиграть приз.

Есть три причины, по которым бухгалтер волнуется за выбор проводки. Первая — за ошибку в проводке могут оштрафовать. Вторая — руководители и собственники хотят видеть достоверную отчетность. Третья — должна быть возможность в дальнейшем быстро найти нужную информацию. Если выбранная проводка не искажает отчет, не приводит к штрафу и не запутывает ваш учет, то можете за нее не беспокоиться. Десять безопасных ситуаций — далее. Когда штрафуют за проводки, читайте в конце статьи.

Расчеты с бюджетом

Налоговые штрафы и пени. Коллеги отражают все налоговые пени и штрафы на счете 91 или 99. Сомневаться, правильно ли поступают, начали, когда Минфин выпустил рекомендации аудиторам (приложение к письму от 28 декабря 2016 г. № 07-04-09/78875).

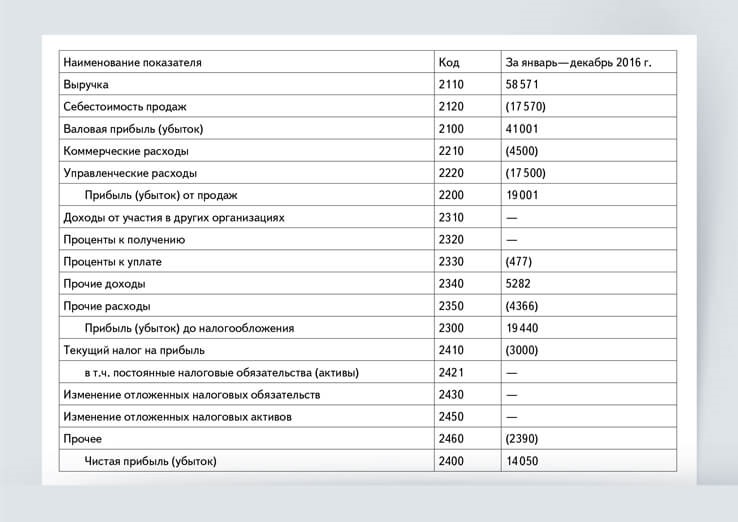

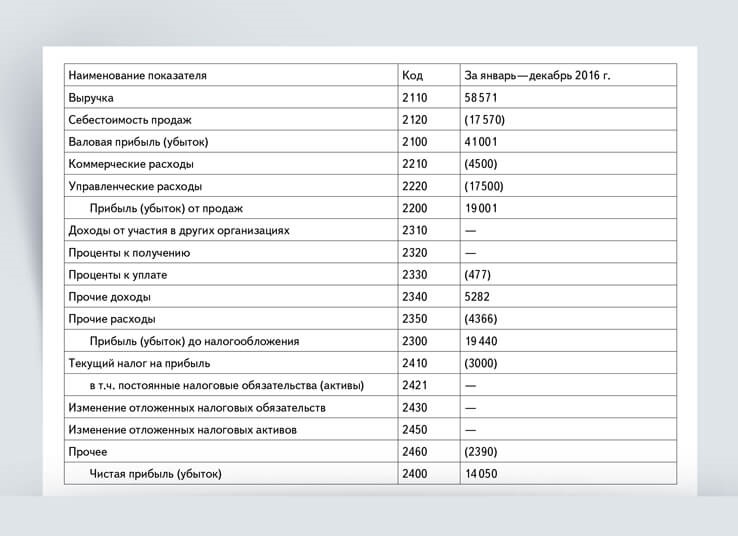

В письме ведомство говорит, что пени и штрафы по налогу на прибыль и по упрощенке формируют в отчете о финансовых результатах чистую прибыль. То есть их нужно отражать на счете 99 «Прибыли и убытки». А пени и штрафы по другим налогам уменьшают прибыль до налогообложения. А значит, их учитывают на счетах расходов. Причем именно на тех, что и сам налог, к которому эти пени и штрафы относятся. Например, на счетах 20, 26, 44 и других. Аналогично учитывают пени и штрафы по страховым взносам.

Если такой учет вам неудобен, перестраивать его не обязательно. Письмо Минфина — это рекомендация, следовать ей компания не обязана.

Как в отчетности отразить штрафы и пени по налогамПримерСкрыть

- Вариант 1

Вариант 1

Дебет 26 (44) Кредит 68(69)- Вариант 2

Вариант 2

Дебет 91 Кредит 68 (69)- Вариант 3

Вариант 3

Дебет 99 Кредит 68 (69)

Важные цифры

10 000 ₽ | такой штраф заплатит главбух, если из-за неверной проводки показатель бухотчетности исказится больше чем на 10 процентов |

Налог на имущество. В бухучете налог на имущество всегда отражают по кредиту счета 68. При этом корреспондирующий счет может быть разным. Налоговый кодекс не обязывает компанию начислять налог по каждому объекту отдельно. Поэтому вы вправе самостоятельно решить, на каком счете отразить общую сумму налога. Есть два варианта. Первый — в составе расходов по обычным видам деятельности. Например, на счетах 20 «Основное производство», 26 «Общехозяйственные расходы» или 44 «Расходы на продажу» (п. 5 ПБУ 10/99). Второй вариант — учесть в составе прочих расходов. То есть по дебету счета 91 «Прочие доходы и расходы» (п. 11 ПБУ 10/99).

Минфин предлагает учитывать налог первым способом (письмо от 19 марта 2008 г. № 03-05-05-01/16).

Госпошлина за выписку из ЕГРЮЛ и для суда. Налоговый кодекс относит госпошлину к сборам (ст. 333.16 НК РФ). А значит, учитывать ее нужно на счете 68.

В отличие от налогов пошлина — разовый платеж. Поэтому коллеги стараются не смешивать налоги с госпошлиной и отражают ее на счете 76. Даже если проверяющие это обнаружат, у них не будет оснований для штрафа. Такие проводки не приведут к искажению отчетности или к нарушениям учета доходов и расходов компании.

Судебные расходы напрямую не связаны с изготовлением и продажей продукции, товаров, работ или услуг. Поэтому их учитывают в составе прочих расходов (п. 4, 5, 11, 16 ПБУ 10/99).

Где в отчетности отразить налог на имущество

- Вариант 1

Вариант 1

Дебет 26(44) Кредит 68- Вариант 2

Вариант 2

Дебет 91 Кредит 68

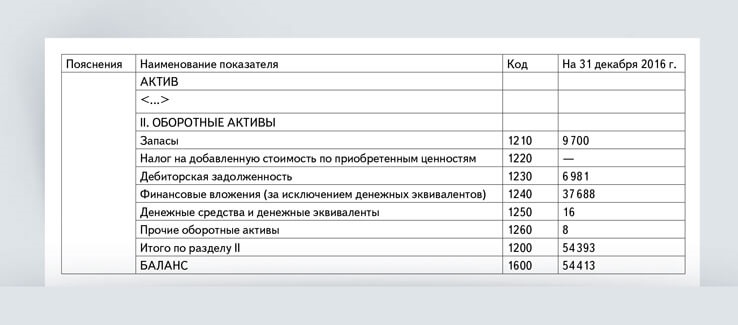

Авансовый НДС

Налог с полученного аванса. На практике НДС с полученных авансов отражают на счете 76. В первую очередь потому, что так настроены бухгалтерские учетные программы. Но Минфин сказал, что у компаний нет оснований переносить НДС на счет 76 (письмо от 12 апреля 2013 г. № 07-01-06/12203). Это лишь рекомендации ведомства, поэтому компания не обязана их применять. Еще одно разъяснение Минфина — в балансе кредиторскую задолженность по полученным авансам на счете 62 отражают за вычетом НДС.

Компания вправе учесть авансовый НДС одним из двух способов — на счете 62 или на счете 76. Любой из них не противоречит законодательству.

Как в балансе отражают НДС с полученных авансов

- Вариант 1

Вариант 1

Дебет 62 Кредит 68- Вариант 2

Вариант 2

Дебет 76 Кредит 68

Налог с выданного аванса. Помнению Минфина, НДС с выданного аванса, который компания приняла к вычету, учитывают на счете 60. При этом его нужно прогнать через счет 19 «Налог на добавленную стоимость по приобретенным ценностям» (письмо от 12 апреля 2013 г. № 07-01-06/12203).

Компании, которая решила следовать рекомендациям ведомства, понадобится сделать две проводки. Вначале отразить НДС по дебету счета 19 и кредиту счета 60. Затем учесть вычет по дебету счета 68 и кредиту счета 19. На практике такой способ применяют редко. Чаще всего используют счет 76 в корреспонденции со счетом 68.

Минфин рекомендует в балансе выданные авансы отражать за минусом принятого к вычету НДС (письмо Минфина России от 9 января 2013 г. № 07-02-18/01).

Как в балансе отражают НДС с выданных авансов

- Вариант 1

Вариант 1

Дебет 19 Кредит 60

Дебет 68 Кредит 19- Вариант 2

Вариант 2

Дебет 68 Кредит 76

Счет, на котором вы отражаете операцию, не важен, если от этого не зависят показатели бухгалтерской отчетности. Организация формирует рабочий план счетов, руководствуясь нормативными актами. Для ситуаций, которые в них не решены, компания сама выбирает способ учета.

Новости о ПБУ

14 новых ПБУ появятся в ближайшие четыре года

Минфин утвердил программу разработки федеральных стандартов по бухучету (приказ от 7 июня 2017 г. № 85н). Смотрите в таблице, когда появятся новые стандарты и вступят в силу поправки в действующие ПБУ.

Проводки по расчетам за услуги

Оплата исполнителю. Как правило, все расчеты с поставщиками и подрядчиками отражают на счете 60 «Расчеты с поставщиками и подрядчиками». Здесь учитывают платежи не только за товары, работы, но и за услуги. Так рекомендует Инструкция по применению Плана счетов (утв. приказом Минфина России от 31 октября 2000 г. № 94н).

Некоторые бухгалтеры не хотят раздувать счет 60, поэтому расчеты по разовым услугам переносят на счет 76 «Расчеты с разными дебиторами и кредиторами».

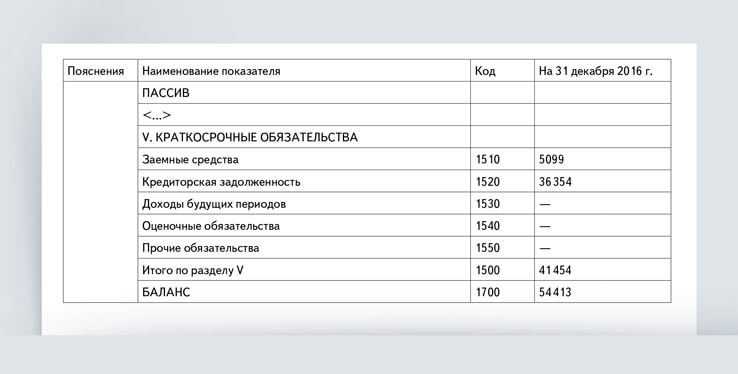

По Инструкции к Плану счетов счет 76 предназначен для остальных операций, которых нет перечне для счетов 60—75: например, для агентских вознаграждений, страховок, претензий. Проводить оплату за услуги через счет 76 методологически не совсем верно. Но считать это ошибкой тоже нельзя. Вы можете настроить учет так, как удобно вам. Ведь дебиторская задолженность отражается в одной статье баланса.

Такие же выводы можно сделать и для кредиторской задолженности. Когда исполнитель оказал услуги, но компания с ним еще не рассчиталась. Только отражают такую кредиторку в пассиве баланса по строке «Кредиторская задолженность» независимо от того, на каком счете учли — 60 или 76.

Где в балансе отражают расчеты за услуги

- Вариант 1

Вариант 1

Дебет 76 Кредит 51 (50)- Вариант 2

Вариант 2

Дебет 60 Кредит 51 (50)

Комиссия банка. Банковские комиссии обычно учитывают одним из двух способов. Одни бухгалтеры сразу относят комиссию на счет 91 «Прочие доходы и расходы». Другие сначала прогоняют через счет 60 «Расчеты с поставщиками и подрядчиками» или счет 76 «Расчеты с разными дебиторами и кредиторами».

Обычно банк списывает деньги за свои услуги в тот же день, когда их оказал. Значит, компании не надо вести учет задолженности. Тогда достаточно одной проводки. Ошибки в том, что организация не задействует счета 60 или 76, нет.

Две проводки имеет смысл делать, когда услуги банка облагаются НДС. Например, если это комиссия за валютный контроль или за оформление карточки с образцами подписей. Так удобнее отражать расчеты с НДС. Но бухгалтер может выбрать любой удобный ему способ.

Где в отчете о финансовых результатах учесть комиссию банка

- Вариант 1

Вариант 1

Дебет 76 (60) Кредит 51 (50)

Дебет 91 Кредит 76 (60)- Вариант 2

Вариант 2

Дебет 91 Кредит 51 (50)

Расчеты с сотрудниками

Вознаграждение сотруднику за работу по гражданско-правовому договору. Расчеты по гражданско-правовым договорам с сотрудниками можно отразить на нескольких счетах. На счете 73 «Расчеты с персоналом по прочим операциям» учитывают все расчеты с работниками, кроме оплаты труда и подотчетных сумм. Подойдут и счета 60 или 76. Ведь исполнителя в рамках гражданско-правового договора сотрудником признать нельзя.

В случае авансовой оплаты сотруднику его задолженность независимо от того, на каком счете ее учли, отражают в одной и той же строке актива баланса — «Дебиторская задолженность». При постоплате — кредиторку отражают в пассиве. А вот счет 70 «Расчеты с персоналом по оплате труда» лучше не использовать. Об этом — дальше.

Где в балансе авансы работникам по подрядным договорам

- Вариант 1

Вариант 1

Дебет 73 Кредит 51 (50)- Вариант 2

Вариант 2

Дебет 76 Кредит 51 (50)- Вариант 3

Вариант 3

Дебет 60 Кредит 51 (50)

Компенсация сотруднику потраченных денег. Бывает, что сотрудники не успевают получить аванс под отчет и тратят личные деньги на товары или услуги для компании. Коллеги сомневаются, как правильнее провести расчеты — через счет 71 или 73.

На счете 71 компании учитывают расчеты с подотчетниками (Инструкция по применению Плана счетов, утв. приказом Минфина России от 31 октября 2000 г. № 94н). Но в данном случае компания не выдавала работнику деньги, поэтому он не подотчетное лицо. Но, по сути, возмещение расходов работнику схоже с перерасходом по подотчетным суммам. Поэтому учитывать возмещение на счете 71 не будет ошибкой. Также как на счете 73. Ведь он для всех видов расчетов с работниками. Независимо от счета долг перед работником учитывают в балансе по строке «Кредиторская задолженность».

Где в балансе долг перед работником, который потратил личные деньги

- Вариант 1

Вариант 1

Дебет 10 (20, 26, 44) Кредит 71- Вариант 2

Вариант 2

Дебет 10 (20, 26, 44) Кредит 73

На заметкуОпасные проводкиСкрыть

Две ситуации, когда лучше не использовать счет 70

1. Рассчитываемся с физиком-подрядчиком. Учитывайте вознаграждения по гражданско-правовым договорам на счете 60 или 76:

Проводить их через счет 70 «Расчеты с персоналом по оплате труда» небезопасно. Налоговики могут решить, что за гражданско-правовым договором скрывается трудовой, и доначислят взносы в ФСС по тарифу 2,9 процента. | 2. Компенсируем использование личного имущества. Проводите компенсации работникам, которые не облагаются взносами, через счет 73 «Расчеты с персоналом по прочим операциям». Например, компенсацию за использование личного имущества:

Иначе есть риск, что налоговики приравняют компенсацию к надбавке и доначислят взносы. |

Дивиденды работнику. Обычно дивиденды распределяют через счет 75 «Расчеты с учредителями». В случаях, когда учредитель — сотрудник, например директор, Инструкция по применению Плана счетов рекомендует использовать счет 70.

Но не всем бухгалтерам удобно смешивать дивиденды с зарплатой. Поэтому коллеги часто отражают их на счетах 73 или 75. Еще один плюс этого способа в том, что не придется отвечать на дополнительные запросы налоговиков. Проверяющие часто просят информацию о сумме, учтенной на счете 70. Если она не совпадет с базой по взносам, придется писать пояснения. Но в любом случае можете использовать любой из трех вариантов, какой вам больше нравится.

Где в балансе невыплаченные дивиденды

- Вариант 1

Вариант 1

Дебет 84 Кредит 70- Вариант 2

Вариант 2

Дебет 84 Кредит 73- Вариант 3

Вариант 3

Дебет 84 Кредит 75

Сервис по спорным проводкамСкрыть

Когда оштрафуют за неправильную проводку

За ошибку в проводке могут оштрафовать и главбуха, и компанию. Главбуха — когда ошибка повлияла на бухгалтерскую отчетность. А именно сумма в любой из строк этой отчетности исказилась больше чем на 10 процентов.

Компанию могут оштрафовать, когда не меньше двух раз в течение года бухгалтер неправильно учел на счетах доходы, расходы и объекты налогообложения. А значит, счета учета расходов безопаснее не путать. То же относится и к счетам доходов.

за правильный ответ

Шесть способов тратить деньги на сотрудников с выгодой для компании

- 1В офисе есть бесплатная вода, чай, кофе и печеньки

- Придерутся ли налоговики, если их не угостить

- 2Директор попался гаишникам и получил штраф

- Что с налогом на прибыль, если компенсировать сотруднику расходы

- 3Сотрудники на тренинге не учатся, а отдыхают

- Налоговики это сразу раскроют. А что если обучение настоящее

- 4Работники занимаются спортом за счет компании

- Случай, когда к этим затратам не будет претензий

- 5Работникам дают премию к праздникам

- Есть шанс отстоять такие расходы

- 6Приезжие сотрудники живут в съемной квартире

- Что скажут на это проверяющие

Теперь можете смело списывать расходы на питьевую воду, которую покупаете в офис для сотрудников. Недавно Минфин сообщил, что такие расходы обоснованны (письмо от 17 июля 2017 г. № 03-03-06/1/45286). Но у компаний бывают и другие затраты на работников: чай и кофе, праздничные премии, тренинги и т. д. В этой статье — шесть частых расходов, с которыми сталкиваются коллеги. Узнайте, что об этих затратах сейчас думают в Минфине и как их учесть.

В офисе есть бесплатная вода, чай, кофе и печеньки

Кликните на картинку, чтобы увидеть подсказку

Компания приобрела кулеры, чтобы обеспечить сотрудников питьевой водой. А еще в офисе всегда есть бесплатные чай, кофе и сладости, которыми работники в любой момент могут угоститься. Можно ли списать такие расходы в налоговом учете? Минфин разрешает учесть только стоимость воды (письмо от 17 июля 2017 г. № 03-03-06/1/45286). Это расходы на нормальные условия труда, которые компания обязана обеспечить сотрудникам (ст. 163 ТК РФ, п. 18 приказа Минздравсоцразвития России от 1 марта 2012 г. № 181н). А вот с чаем, кофе и продуктами ситуация обратная — Минфин против таких расходов, это не затраты на нормальные условия труда (письмо от 11 июня 2015 г. № 03-07-11/33827).

Совет редакции. Чтобы подтвердить расходы на воду, достаточно сохранить первичку от поставщика и платежки. Есть шанс учесть и стоимость чая-кофе как расходы на оплату труда (п. 25 ст. 255 НК РФ). Определите, сколько примерно расходов приходится на каждого сотрудника. Условие об этой сумме запишите в трудовых или коллективном договорах — это будет компенсация на питание. Минфин разрешает списывать такие затраты (письмо от 9 января 2017 г. № 03-03-06/1/80065).

Директор попался гаишникам и получил штраф

Кликните на картинку, чтобы увидеть подсказку

Допустим, директор или другой сотрудник поехал по служебным делам на машине, которая принадлежит компании. Поездка закончилась штрафом за нарушение правил дорожного движения. Коллеги рассказывают, что подобные ситуации в их компаниях не редкость. Зачастую водителям даже компенсируют затраты на штраф. Но вот при расчете налога на прибыль учесть такие расходы нельзя — кодекс прямо запрещает списывать любые штрафы (п. 2 ст. 270 НК РФ, письмо Минфина России от 29 апреля 2013 г. № 03-03-06/4/14917). И не важно, на кого этот штраф выписали — на компанию или работника.

Совет редакции. Бывают ситуации, когда из-за ошибки сотрудника организация получает ущерб. Например, из-за действий работника компании пришлось выплатить контрагенту неустойку. Такую сумму вы вправе списать в налоговом учете (подп. 13 п. 1 ст. 265 НК РФ). Но на проверке инспекторы могут заявить, что расходы необоснованны, если вы не требовали убыток с виновного сотрудника. Однако судьи считают, что важен лишь сам факт возмещения ущерба. Чтобы списать расходы, необязательно требовать эти деньги с виновника (постановление ФАС Московского округа от 16 июня 2014 г. по делу № А40-125844/13).

Сотрудники на тренинге не учатся, а отдыхают

Кликните на картинку, чтобы увидеть подсказку

Одна компания проводила корпоративы для сотрудников, а расходы списывала в налоговом учете. Инспекторы заявили, что корпоратив — это развлечение, а потому затраты необоснованны. Отстаивать свои расходы компания пошла в суд (постановление Девятого арбитражного апелляционного суда от 27 июня 2017 г. по делу № А40-234177/16). Там она заявила, что мероприятия связаны с ее хозяйственной деятельностью. Во-первых, на корпоративах компания награждает сотрудников за производственные достижения. А во-вторых, корпоратив — это форма тренинга. Сотрудники делятся опытом, мотивируют друг друга на лучшую работу. Судей эти аргументы не убедили, и компания потеряла расходы.

Внимание! Конкурс

Пройдите тест по этой статье в конкурсе «1000 лучших бухгалтеров России» и получите 300 баллов.

Совет редакции. Если нужно провести корпоратив, списывайте его стоимость за счет чистой прибыли. Учитывать такие затраты при расчете налога на прибыль кодекс запрещает (п. 29 ст. 270 НК РФ). Даже если вы замаскируете мероприятие, например, под конференцию с партнерами, расходы, скорее всего, все равно потеряете (постановление Арбитражного суда Северо-Западного округа от 23 декабря 2016 г. по делу № А66-17120/2015). Выставить корпоратив тренингом тоже не получится — налоговики наверняка вас раскусят. Но расходы на настоящие тренинги и семинары списать можно, если сотрудники учатся в интересах компании (подп. 23 п. 1 ст. 264 НК РФ). Для этого запаситесь документами — договором с организацией, которая учит сотрудников, копией ее лицензии, программой обучения. Сохраните акты и платежные документы.

Работники занимаются спортом за счет компании

Кликните на картинку, чтобы увидеть подсказку

Компания хотела, чтобы сотрудники были в хорошей физической форме. Для этого она арендовала оздоровительный комплекс, где работники занимались спортом, отдыхали в сауне и брали напрокат снегоходы. Стоимость аренды компания списывала под видом расходов на нормальные условия труда сотрудников (подп. 7 п. 1 ст. 264 НК РФ). Инспекторы заявили, что компания не обязана компенсировать сотрудникам занятия спортом. Значит, это не расходы на нормальные условия труда. Такие затраты не связаны с деятельностью организации, поэтому они необоснованны. Судьи поддержали налоговиков (определение Верховного суда РФ от 7 августа 2017 г. № 307-КГ17-9644).

Совет редакции. Налоговый кодекс прямо запрещает списывать затраты на спорт и фитнес для сотрудников (п. 29 ст. 270 НК РФ). Поэтому Минфин всегда был против таких расходов (письма от 13 марта 2015 г. № 03-03-06/1/13412, от 31 октября 2014 г. № 03-03-06/1/55280). Но недавно чиновники сообщили следующее: списать расходы на спорт нельзя, если сотрудники ходят на занятия в нерабочее время (письмо от 17 июля 2017 г. № 03-03-06/1/45234). Получается, что расходы, например, на спортивные паузы в перерывах между работой, производственную гимнастику учесть можно. Чтобы исключить споры, пропишите о занятиях в коллективном договоре или другом внутреннем документе, а также уточните, что спортивные паузы проходят в рабочее время, например в обеденный перерыв сотрудников. Запаситесь договорами, первичкой и платежками, которые связаны с организацией спорта.

Сотрудникам дают премию к праздникам

Кликните на картинку, чтобы увидеть подсказку

В коллективном договоре компания предусмотрела премии к юбилеям и дням рождения сотрудников. Эти выплаты бухгалтер списывал при расчете налога на прибыль в расходах на оплату труда. Налоговики заявили, что подобные премии не связаны с результатами труда сотрудников, а потому необоснованны. В суде компания доказала обратное (постановление Арбитражного суда Московского округа от 10 августа 2016 г. по делу № А40-17590/2015). Она сообщила, что размеры выплат зависят от стажа сотрудников. Чем больше стаж, тем выше премия. Фактически это надбавки за выслугу лет, и они являются частью зарплаты. Судьи назвали эти доводы убедительными.

Совет редакции. Минфин запрещает списывать в налоговом учете юбилейные и праздничные премии (письмо от 19 мая 2017 г. № 03-03-06/1/30897). Чиновники считают, что учесть можно только выплаты за производственные результаты. А праздничные премии не связаны с результатами деятельности сотрудников, поэтому необоснованны. На проверках налоговики стараются отменить подобные расходы, доначисляют налог на прибыль, требуют пени и штраф — 20 процентов от недоимки (ст. 75, 122 НК РФ).

Во внутренних документах запишите условия, при которых выдаете премии: каких результатов должен достичь сотрудник, за какой период и т. д. Чтобы учесть премии к праздникам, установите, что они зависят от стажа работников, как сделала компания, о которой мы рассказали. Но в этом случае будьте готовы к спору с налоговиками.

Приезжие сотрудники живут в съемной квартире

Кликните на картинку, чтобы увидеть подсказку

Компания пригласила на работу сотрудников-иностранцев. Но в России жить им было негде. Чтобы работники не остались на улице, компания сняла для них квартиры, а арендную плату стала списывать при расчете налога на прибыль. Налоговики отменили расходы на аренду, поскольку, по их мнению, это затраты на личные нужды сотрудников. В суде компания заявила, что обеспечивала работников жильем в производственных целях. Стоимость аренды — это часть расходов на оплату труда сотрудников в натуральной форме. Судьи поддержали эти выводы (постановление Арбитражного суда Московского округа от 1 октября 2015 г. по делу № А40-6591/15).

Совет редакции. Минфин сейчас считает, что расходы на аренду жилья для иногородних и иностранных сотрудников обоснованны (письмо от 14 сентября 2016 г. № 03-04-06/53726). По предварительной договоренности с сотрудниками компания обязана компенсировать им затраты на переезд из другого города и обустройство на новом месте (ст. 169 ТК РФ). Стоимость аренды жилья чиновники разрешают списывать в расходы на оплату труда (п. 4 ст. 255 НК РФ). Но судебная практика, которую мы изучили, показывает, что с налоговиками на местах все равно возможны споры. Чтобы отстоять расходы, включайте условия об оплате жилья в трудовые договоры сотрудников, сохраняйте документы по найму жилых помещений, акты и платежки.

Срочная новость про суточные от 8 сентября

Как считать взносы с суточных — новые разъяснения

Не начисляйте взносы на всю сумму суточных, которую предусмотрели в локальном акте для однодневных командировок. Но как быть, если в один день у сотрудника две служебные поездки, и суточные он получил дважды? Например, по приказу директора за однодневную командировку работнику положено 500 руб., а компания выдала ему 1000 руб. Верховный суд уверен, что от взносов освобождена вся сумма суточных, то есть 1000 руб. Ведь это выплата сразу по двум командировкам, а не по одной. Значит, экономической выгоды у сотрудника не возникает (определение Верховного суда РФ от 11 августа 2017 г. № 310-КГ17-10343).

за правильный ответ

Об основных средствах, НДС и проводках

Платить ли аванс по налогу на имущество, если у компании не осталось основных средств

Осторожно

Компании со среднесписочной численностью за прошлый год более 100 человек обязаны сдавать электронные декларации (п. 3 ст. 80 НК РФ).

В компании до июня 2017 года было помещение, с которого мы платили налог на имущество по среднегодовой стоимости. В июне актив продали. Сдали расчеты по налогу на имущество за I квартал и полугодие, заплатили авансы. Так как имущества у нас не осталось, мы сдали досрочно декларацию за 2017 год. Оператор электронной отчетности не принял декларацию, так как год еще не закончился. Должны ли мы платить аванс и отчитываться за 9 месяцев по имуществу, которого уже нет?

В компании до июня 2017 года было помещение, с которого мы платили налог на имущество по среднегодовой стоимости. В июне актив продали. Сдали расчеты по налогу на имущество за I квартал и полугодие, заплатили авансы. Так как имущества у нас не осталось, мы сдали досрочно декларацию за 2017 год. Оператор электронной отчетности не принял декларацию, так как год еще не закончился. Должны ли мы платить аванс и отчитываться за 9 месяцев по имуществу, которого уже нет?

Платить аванс и отчитываться за 9 месяцев вы не должны. Налог на имущество перечисляют организации, у которых есть основные средства (п. 1 ст. 373 НК РФ). Компания, у которой в середине года выбыли все активы, имеет право сдать декларацию по налогу на имущество досрочно (письмо ФНС России от 30 июля 2013 г. № БС-4-11/13835).

Раз отправить электронную декларацию у вас не получается, подайте ее на бумаге. Приложите письмо о том, что вы имеете право представить отчет досрочно, но технически у вас нет возможности сдать ее в электронном виде. Налоговики обязаны принять такой отчет. Есть только один риск. Если по кодексу вы обязаны сдавать декларации в электронном виде, то за бумажную вам могут выставить штраф в размере 200 руб. (абз. 2 п. 3 ст. 80, ст. 119.1 НК РФ).

Некоторые организации поступают по-другому. Они сдают расчет по налогу на имущество за 9 месяцев, но аванс не перечисляют. Налоговики не вправе оштрафовать за это компанию. Программа инспекции лишь начислит пени. По итогам года бухгалтер сдает декларацию. В ней налог за год получается меньше авансов, уплаченных за I квартал и полугодие. Поэтому пени в программе инспекции обнуляются (п. 14 постановления Пленума ВАС РФ от 30 июля 2013 г. № 57).

Начислять ли НДС с компенсации за порчу офиса

Важная деталь

Десять ситуаций, когда проводки не имеют значения.

Компания сдает офис в аренду. Арендатор разбил окно, мы его отремонтировали. Контрагент готов компенсировать убытки. Начислять ли НДС на эту компенсацию?

Компания сдает офис в аренду. Арендатор разбил окно, мы его отремонтировали. Контрагент готов компенсировать убытки. Начислять ли НДС на эту компенсацию?

Нет, начислять НДС не надо. Арендатор по закону должен возместить вам расходы на ремонт (ст. 15, 1064 ГК РФ). Для расчета НДС учитывают все доходы, которые организация получает от продажи товаров и услуг (подп. 2 п. 1 ст. 162 НК РФ). Полученная от арендатора компенсация за убытки не связана с реализацией. Значит, начислять налог и выписывать счет-фактуру не нужно.

Как отразить в бухучете средний заработок за дополнительный выходной

Сотрудник сдавал кровь. В этот день мы освободили его от работы. Но он просит еще один выходной день. Предоставлять ли? И какие проводки сделать в бухучете?

Сотрудник сдавал кровь. В этот день мы освободили его от работы. Но он просит еще один выходной день. Предоставлять ли? И какие проводки сделать в бухучете?

Компания должна освободить от работы сотрудника в день сдачи крови и в день медосмотра. За этот день надо заплатить средний заработок (ч. 5 ст. 186 ТК РФ). После донорской сдачи крови работник вправе попросить один дополнительный день отдыха (ч. 4 ст. 186 ТК РФ). Его можно взять на следующий день после донорского дня или в любое другое время. Но есть ограничение — воспользоваться им сотрудник может в течение одного года после дня сдачи крови. Выходной разрешают присоединять к ежегодному отпуску. Дополнительный выходной также оплачивают исходя из среднего заработка.

В бухучете средний заработок отражайте по кредиту счета 70. Например, для сотрудника основного производства сделайте следующую проводку:

ДЕБЕТ 20 КРЕДИТ 70 начислен средний заработок за день сдачи крови. |