За какие проводки вы зря беспокоитесь — ситуации от Минфина

Больше не важно, какими проводками отражать комиссию банка, авансовый НДС, пени, пошлину и компенсации сотрудникам. Минфин перечислил ситуации, когда выбор проводки не имеет значения. Смотрите на картинках, почему так получается.

Конкурс!

Пройдите тест в конце статьи. За верный ответ получите звезду. Соберите все звезды, чтобы стать Читателем сентября и выиграть приз.

Есть три причины, по которым бухгалтер волнуется за выбор проводки. Первая — за ошибку в проводке могут оштрафовать. Вторая — руководители и собственники хотят видеть достоверную отчетность. Третья — должна быть возможность в дальнейшем быстро найти нужную информацию. Если выбранная проводка не искажает отчет, не приводит к штрафу и не запутывает ваш учет, то можете за нее не беспокоиться. Десять безопасных ситуаций — далее. Когда штрафуют за проводки, читайте в конце статьи.

Расчеты с бюджетом

Налоговые штрафы и пени. Коллеги отражают все налоговые пени и штрафы на счете 91 или 99. Сомневаться, правильно ли поступают, начали, когда Минфин выпустил рекомендации аудиторам (приложение к письму от 28 декабря 2016 г. № 07-04-09/78875).

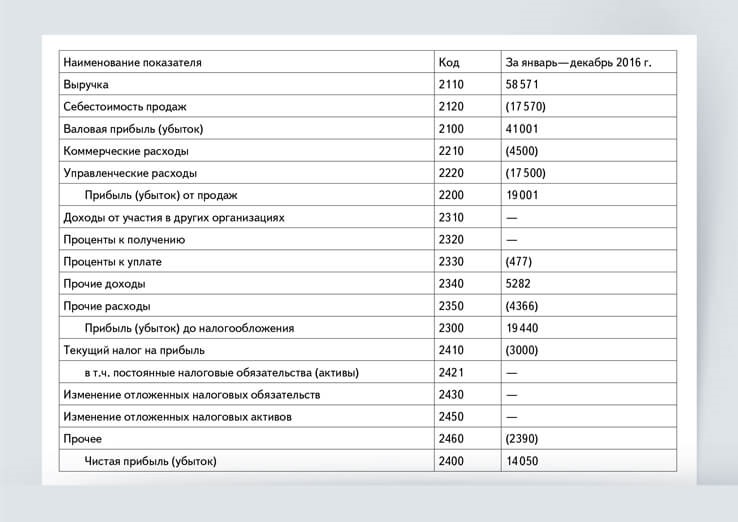

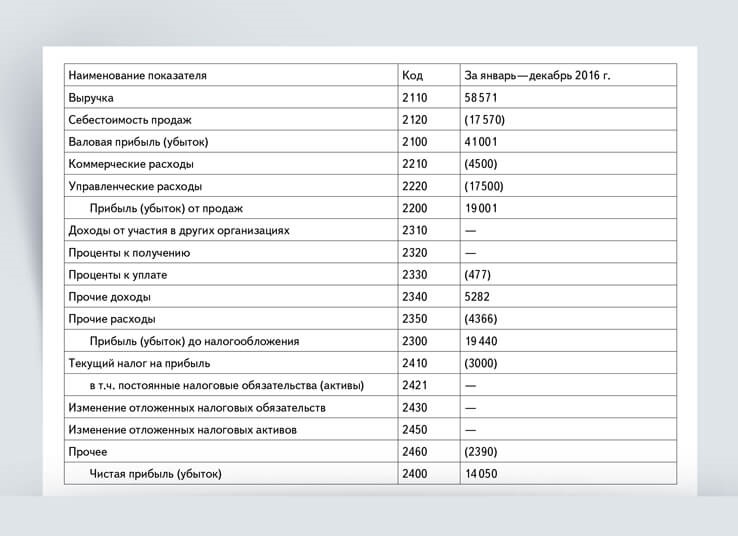

В письме ведомство говорит, что пени и штрафы по налогу на прибыль и по упрощенке формируют в отчете о финансовых результатах чистую прибыль. То есть их нужно отражать на счете 99 «Прибыли и убытки». А пени и штрафы по другим налогам уменьшают прибыль до налогообложения. А значит, их учитывают на счетах расходов. Причем именно на тех, что и сам налог, к которому эти пени и штрафы относятся. Например, на счетах 20, 26, 44 и других. Аналогично учитывают пени и штрафы по страховым взносам.

Если такой учет вам неудобен, перестраивать его не обязательно. Письмо Минфина — это рекомендация, следовать ей компания не обязана.

Как в отчетности отразить штрафы и пени по налогамПримерСкрыть

- Вариант 1

Вариант 1

Дебет 26 (44) Кредит 68(69)- Вариант 2

Вариант 2

Дебет 91 Кредит 68 (69)- Вариант 3

Вариант 3

Дебет 99 Кредит 68 (69)

Важные цифры

10 000 ₽ | такой штраф заплатит главбух, если из-за неверной проводки показатель бухотчетности исказится больше чем на 10 процентов |

Налог на имущество. В бухучете налог на имущество всегда отражают по кредиту счета 68. При этом корреспондирующий счет может быть разным. Налоговый кодекс не обязывает компанию начислять налог по каждому объекту отдельно. Поэтому вы вправе самостоятельно решить, на каком счете отразить общую сумму налога. Есть два варианта. Первый — в составе расходов по обычным видам деятельности. Например, на счетах 20 «Основное производство», 26 «Общехозяйственные расходы» или 44 «Расходы на продажу» (п. 5 ПБУ 10/99). Второй вариант — учесть в составе прочих расходов. То есть по дебету счета 91 «Прочие доходы и расходы» (п. 11 ПБУ 10/99).

Минфин предлагает учитывать налог первым способом (письмо от 19 марта 2008 г. № 03-05-05-01/16).

Госпошлина за выписку из ЕГРЮЛ и для суда. Налоговый кодекс относит госпошлину к сборам (ст. 333.16 НК РФ). А значит, учитывать ее нужно на счете 68.

В отличие от налогов пошлина — разовый платеж. Поэтому коллеги стараются не смешивать налоги с госпошлиной и отражают ее на счете 76. Даже если проверяющие это обнаружат, у них не будет оснований для штрафа. Такие проводки не приведут к искажению отчетности или к нарушениям учета доходов и расходов компании.

Судебные расходы напрямую не связаны с изготовлением и продажей продукции, товаров, работ или услуг. Поэтому их учитывают в составе прочих расходов (п. 4, 5, 11, 16 ПБУ 10/99).

Где в отчетности отразить налог на имущество

- Вариант 1

Вариант 1

Дебет 26(44) Кредит 68- Вариант 2

Вариант 2

Дебет 91 Кредит 68

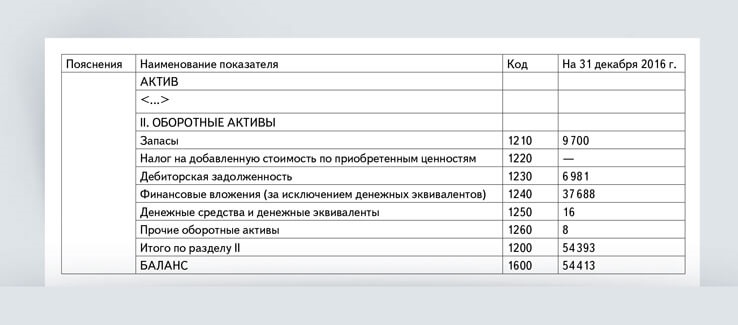

Авансовый НДС

Налог с полученного аванса. На практике НДС с полученных авансов отражают на счете 76. В первую очередь потому, что так настроены бухгалтерские учетные программы. Но Минфин сказал, что у компаний нет оснований переносить НДС на счет 76 (письмо от 12 апреля 2013 г. № 07-01-06/12203). Это лишь рекомендации ведомства, поэтому компания не обязана их применять. Еще одно разъяснение Минфина — в балансе кредиторскую задолженность по полученным авансам на счете 62 отражают за вычетом НДС.

Компания вправе учесть авансовый НДС одним из двух способов — на счете 62 или на счете 76. Любой из них не противоречит законодательству.

Как в балансе отражают НДС с полученных авансов

- Вариант 1

Вариант 1

Дебет 62 Кредит 68- Вариант 2

Вариант 2

Дебет 76 Кредит 68

Налог с выданного аванса. Помнению Минфина, НДС с выданного аванса, который компания приняла к вычету, учитывают на счете 60. При этом его нужно прогнать через счет 19 «Налог на добавленную стоимость по приобретенным ценностям» (письмо от 12 апреля 2013 г. № 07-01-06/12203).

Компании, которая решила следовать рекомендациям ведомства, понадобится сделать две проводки. Вначале отразить НДС по дебету счета 19 и кредиту счета 60. Затем учесть вычет по дебету счета 68 и кредиту счета 19. На практике такой способ применяют редко. Чаще всего используют счет 76 в корреспонденции со счетом 68.

Минфин рекомендует в балансе выданные авансы отражать за минусом принятого к вычету НДС (письмо Минфина России от 9 января 2013 г. № 07-02-18/01).

Как в балансе отражают НДС с выданных авансов

- Вариант 1

Вариант 1

Дебет 19 Кредит 60

Дебет 68 Кредит 19- Вариант 2

Вариант 2

Дебет 68 Кредит 76

Счет, на котором вы отражаете операцию, не важен, если от этого не зависят показатели бухгалтерской отчетности. Организация формирует рабочий план счетов, руководствуясь нормативными актами. Для ситуаций, которые в них не решены, компания сама выбирает способ учета.

Новости о ПБУ

14 новых ПБУ появятся в ближайшие четыре года

Минфин утвердил программу разработки федеральных стандартов по бухучету (приказ от 7 июня 2017 г. № 85н). Смотрите в таблице, когда появятся новые стандарты и вступят в силу поправки в действующие ПБУ.

Проводки по расчетам за услуги

Оплата исполнителю. Как правило, все расчеты с поставщиками и подрядчиками отражают на счете 60 «Расчеты с поставщиками и подрядчиками». Здесь учитывают платежи не только за товары, работы, но и за услуги. Так рекомендует Инструкция по применению Плана счетов (утв. приказом Минфина России от 31 октября 2000 г. № 94н).

Некоторые бухгалтеры не хотят раздувать счет 60, поэтому расчеты по разовым услугам переносят на счет 76 «Расчеты с разными дебиторами и кредиторами».

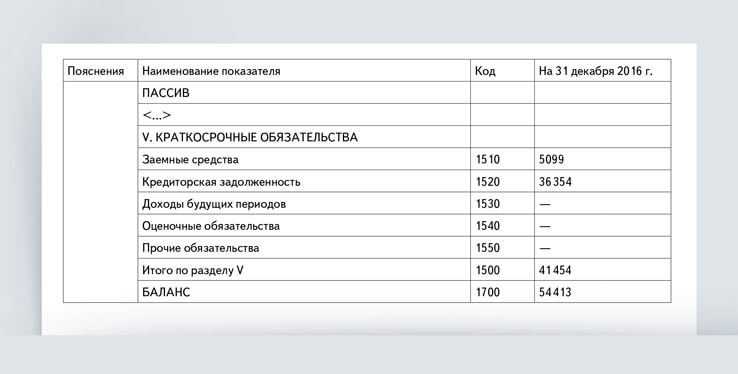

По Инструкции к Плану счетов счет 76 предназначен для остальных операций, которых нет перечне для счетов 60—75: например, для агентских вознаграждений, страховок, претензий. Проводить оплату за услуги через счет 76 методологически не совсем верно. Но считать это ошибкой тоже нельзя. Вы можете настроить учет так, как удобно вам. Ведь дебиторская задолженность отражается в одной статье баланса.

Такие же выводы можно сделать и для кредиторской задолженности. Когда исполнитель оказал услуги, но компания с ним еще не рассчиталась. Только отражают такую кредиторку в пассиве баланса по строке «Кредиторская задолженность» независимо от того, на каком счете учли — 60 или 76.

Где в балансе отражают расчеты за услуги

- Вариант 1

Вариант 1

Дебет 76 Кредит 51 (50)- Вариант 2

Вариант 2

Дебет 60 Кредит 51 (50)

Комиссия банка. Банковские комиссии обычно учитывают одним из двух способов. Одни бухгалтеры сразу относят комиссию на счет 91 «Прочие доходы и расходы». Другие сначала прогоняют через счет 60 «Расчеты с поставщиками и подрядчиками» или счет 76 «Расчеты с разными дебиторами и кредиторами».

Обычно банк списывает деньги за свои услуги в тот же день, когда их оказал. Значит, компании не надо вести учет задолженности. Тогда достаточно одной проводки. Ошибки в том, что организация не задействует счета 60 или 76, нет.

Две проводки имеет смысл делать, когда услуги банка облагаются НДС. Например, если это комиссия за валютный контроль или за оформление карточки с образцами подписей. Так удобнее отражать расчеты с НДС. Но бухгалтер может выбрать любой удобный ему способ.

Где в отчете о финансовых результатах учесть комиссию банка

- Вариант 1

Вариант 1

Дебет 76 (60) Кредит 51 (50)

Дебет 91 Кредит 76 (60)- Вариант 2

Вариант 2

Дебет 91 Кредит 51 (50)

Расчеты с сотрудниками

Вознаграждение сотруднику за работу по гражданско-правовому договору. Расчеты по гражданско-правовым договорам с сотрудниками можно отразить на нескольких счетах. На счете 73 «Расчеты с персоналом по прочим операциям» учитывают все расчеты с работниками, кроме оплаты труда и подотчетных сумм. Подойдут и счета 60 или 76. Ведь исполнителя в рамках гражданско-правового договора сотрудником признать нельзя.

В случае авансовой оплаты сотруднику его задолженность независимо от того, на каком счете ее учли, отражают в одной и той же строке актива баланса — «Дебиторская задолженность». При постоплате — кредиторку отражают в пассиве. А вот счет 70 «Расчеты с персоналом по оплате труда» лучше не использовать. Об этом — дальше.

Где в балансе авансы работникам по подрядным договорам

- Вариант 1

Вариант 1

Дебет 73 Кредит 51 (50)- Вариант 2

Вариант 2

Дебет 76 Кредит 51 (50)- Вариант 3

Вариант 3

Дебет 60 Кредит 51 (50)

Компенсация сотруднику потраченных денег. Бывает, что сотрудники не успевают получить аванс под отчет и тратят личные деньги на товары или услуги для компании. Коллеги сомневаются, как правильнее провести расчеты — через счет 71 или 73.

На счете 71 компании учитывают расчеты с подотчетниками (Инструкция по применению Плана счетов, утв. приказом Минфина России от 31 октября 2000 г. № 94н). Но в данном случае компания не выдавала работнику деньги, поэтому он не подотчетное лицо. Но, по сути, возмещение расходов работнику схоже с перерасходом по подотчетным суммам. Поэтому учитывать возмещение на счете 71 не будет ошибкой. Также как на счете 73. Ведь он для всех видов расчетов с работниками. Независимо от счета долг перед работником учитывают в балансе по строке «Кредиторская задолженность».

Где в балансе долг перед работником, который потратил личные деньги

- Вариант 1

Вариант 1

Дебет 10 (20, 26, 44) Кредит 71- Вариант 2

Вариант 2

Дебет 10 (20, 26, 44) Кредит 73

На заметкуОпасные проводкиСкрыть

Две ситуации, когда лучше не использовать счет 70

1. Рассчитываемся с физиком-подрядчиком. Учитывайте вознаграждения по гражданско-правовым договорам на счете 60 или 76:

Проводить их через счет 70 «Расчеты с персоналом по оплате труда» небезопасно. Налоговики могут решить, что за гражданско-правовым договором скрывается трудовой, и доначислят взносы в ФСС по тарифу 2,9 процента. | 2. Компенсируем использование личного имущества. Проводите компенсации работникам, которые не облагаются взносами, через счет 73 «Расчеты с персоналом по прочим операциям». Например, компенсацию за использование личного имущества:

Иначе есть риск, что налоговики приравняют компенсацию к надбавке и доначислят взносы. |

Дивиденды работнику. Обычно дивиденды распределяют через счет 75 «Расчеты с учредителями». В случаях, когда учредитель — сотрудник, например директор, Инструкция по применению Плана счетов рекомендует использовать счет 70.

Но не всем бухгалтерам удобно смешивать дивиденды с зарплатой. Поэтому коллеги часто отражают их на счетах 73 или 75. Еще один плюс этого способа в том, что не придется отвечать на дополнительные запросы налоговиков. Проверяющие часто просят информацию о сумме, учтенной на счете 70. Если она не совпадет с базой по взносам, придется писать пояснения. Но в любом случае можете использовать любой из трех вариантов, какой вам больше нравится.

Где в балансе невыплаченные дивиденды

- Вариант 1

Вариант 1

Дебет 84 Кредит 70- Вариант 2

Вариант 2

Дебет 84 Кредит 73- Вариант 3

Вариант 3

Дебет 84 Кредит 75

Сервис по спорным проводкамСкрыть

Когда оштрафуют за неправильную проводку

За ошибку в проводке могут оштрафовать и главбуха, и компанию. Главбуха — когда ошибка повлияла на бухгалтерскую отчетность. А именно сумма в любой из строк этой отчетности исказилась больше чем на 10 процентов.

Компанию могут оштрафовать, когда не меньше двух раз в течение года бухгалтер неправильно учел на счетах доходы, расходы и объекты налогообложения. А значит, счета учета расходов безопаснее не путать. То же относится и к счетам доходов.

за правильный ответ