Неустойка

В договоре компании обычно прописывают неустойку — сумму, которую контрагент должен уплатить, если не исполнит обязательство. Либо нарушит те условия, которые прописаны в договоре, например оплатит товары, но с задержкой. Юристы называют это ненадлежащим исполнением обязательств.

Какие виды неустойки можно взыскать с контрагента

Неустойка бывает двух видов: штрафы и пени (ст. 330 ГК РФ). Штраф — это твердая сумма, указанная в договоре в рублях или в процентах от цены сделки. Пени же начисляют за каждый день просрочки от суммы задолженности. Причем это явно нужно прописать в договоре. Иначе судьи могут посчитать, что в договоре установлен разовый штраф. То есть не будут рассчитывать неустойку за период просрочки.

Юрист

Стороны вправе не предусматривать неустойку. Но если уж о ней договорились, то условие о неустойке должно быть в тексте договора. Устные договоренности не имеют юридической силы. В договоре нужно прописать конкретный размер неустойки. Это удобно, потому что так можно взыскать с контрагента заранее известную сумму. И не надо доказывать размер убытков, что весьма сложно сделать даже в суде.

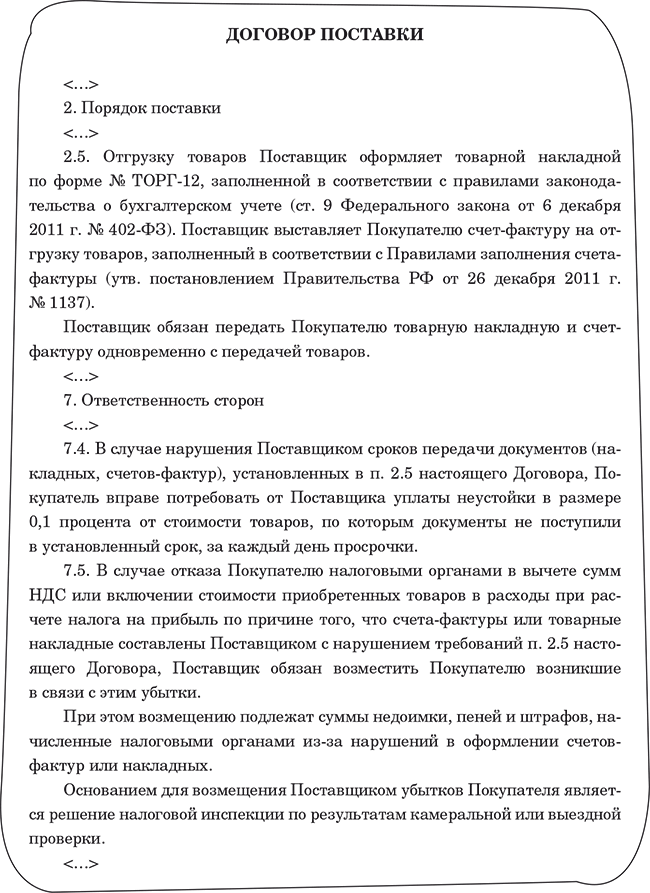

Какие штрафы можно прописать за нарушения, связанные с передачей счетов-фактур

Покупателю выгодно предусмотреть в договоре, что поставщик выплачивает штраф в том случае, если вовремя не направляет компании

Причем лучше сделать в договоре оговорку именно о штрафе или неустойке, а не об обязанности поставщика возместить убытки. Иногда судьи приходят к выводу, что в подобной ситуации покупатель может требовать возмещения убытков, только если налоговики провели у него проверку и сняли вычеты НДС (постановление ФАС

Если же компания взыскивает штраф или неустойку, то сложностей не должно быть. Ведь покупателю не понадобится доказывать размер убытков, полученных

С поставщика, который отказывается передать

Поставщик может вовремя передать покупателю

Чтобы дисциплинировать поставщика, можно прописать в договоре штраф за задержку счетов-фактур и первички.

Какой размер неустойки установить в договоре

Компании могут прописать в договоре любую сумму неустойки. Однако судьи могут снизить эту сумму, если она явно несоразмерна последствиям нарушения договора.

С 1 июня 2015 года снизить неустойку сложнее. В Гражданском кодексе теперь прописано такое правило для компаний, которые ведут предпринимательскую деятельность. Снижение неустойки допускается, только если об этом заявит должник и докажет, что кредитор при взыскании этих сумм может получить необоснованную выгоду.

Определять размер пеней или штрафа можно с учетом разъяснений судей (постановление Пленума ВАС РФ от 22 декабря 2011 г. № 81). В этом документе судьи дали компаниям ориентир по оптимальному размеру договорной неустойки. То есть такому, который наверняка не вызовет возражений при разборе спора в арбитраже.

Итак, должник не исполняет обязанность по уплате денег. Получается, что он незаконно пользуется средствами, которые должен перечислить кредитору. Поэтому сравнивать размер штрафа, выписанного должнику, нужно с рыночными условиями, на которых он в принципе может получить средства в кредит. По мнению судей ВАС РФ, для компенсации потерь кредитора в общем случае достаточно двукратной ставки Банка России. При этом ставку нужно использовать ту, которая действовала в период нарушения договора. Сейчас, например, ставка рефинансирования составляет 8,25 процента. Значит, договорная неустойка может составлять порядка 16,5 процента годовых.

Кроме того, компании могут ориентироваться также на ключевую ставку. Этот показатель более приближен к рыночным показателям, чем ставка рефинансирования. Поэтому судьи иногда снижают неустойку примерно до двукратной ключевой ставки (постановление Арбитражного суда

Чтобы обосновать другой размер штрафа, кредитор или должник могут привести конкретные данные по банковским кредитам. А именно взять средний процент по краткосрочным кредитам на пополнение оборотных средств, которые банки выдают компаниям. Речь здесь идет о банках, которые расположены по местонахождению должника. Если полученный средний процент будет выше или ниже двукратной ставки рефинансирования, судьи могут согласиться с компанией.

Штраф, рассчитанный таким способом, судьи вряд ли будут снижать. В любом случае минимум, который должен получить кредитор, это однократная ставка рефинансирования, начисленная на сумму долга.

Установить же штраф в размере ниже ставки Банка России возможно лишь в некоторых ситуациях. Например, должник должен уплатить неустойку по договору займа. При этом проценты по займу значительно превышают рыночный уровень. Тогда можно считать, что за счет процентов кредитор в основном и должен компенсировать свои убытки.

Эти разъяснения относятся к неустойке по денежному обязательству. Однако компании могут ориентироваться на указанный судьями размер неустойки и в других случаях. Например, когда определяют штрафы за непоставку товаров.

Допустим, в договоре компании прописали более существенные суммы. Например, пени в размере 1 процента в день от стоимости товаров (работ, услуг) по договору. Следовательно, годовая ставка составляет 365 процентов.

Чтобы не платить завышенные штрафы, должник может оспорить их, обосновав чрезмерность неустойки. Для этого нужно показать, что возможные убытки кредитора

1. Проблемное финансовое положение. В том числе

2. На имущество организации наложен арест.

3. Организация не получила средства из бюджета.

4. Компания оплатила задолженность до рассмотрения спора судом.

5. Компания платит кредитору проценты (помимо неустойки и в рамках этого же договора). Например, если речь идет о займе.

Кредитор может опровергнуть доводы должника по поводу уменьшения штрафа. Для этого компании необязательно ссылаться на убытки (п. 1 ст. 330 ГК РФ). Кредитор вправе показать на расчетах потенциальные потери, которые в принципе возможны исходя из средних показателей по рынку (процентных ставок по кредиту, рыночных цен на товары, колебаний валютных курсов).

Добавим, что стороны могут в договоре ограничить сумму пеней. Например, можно указать, что общий размер пеней не может составлять более 10 процентов от суммы задолженности. Пример формулировки этого условия договора:

«При нарушении сроков оплаты товаров покупатель уплачивает поставщику пени в размере 0,1% от неуплаченной в срок суммы за каждый день просрочки, но не более 10% суммы просроченного платежа».

Как рассчитать пени

Пени считают со следующего дня после даты, когда нарушено условие договора. То есть контрагент должен был перечислить деньги, поставить товар или выполнить другую обязанность. И начисляют по дату, когда деньги поступят на счет компании (или другие обязательства исполнены).

Допустим, покупатель должен уплатить пени в процентах от стоимости товаров. В законе не сказано, на какую сумму начислять пени: на стоимость с НДС или без учета налога. Раньше судьи считали, что нужно брать цену без НДС (п. 10 информационного письма Президиума ВАС РФ от 10 декабря 1996 г. № 9). Но их позиция изменилась (постановление Президиума ВАС РФ от 22 сентября 2009 г. № 5451/09).

Связано это с тем, что компании начисляют НДС по отгрузке. Поэтому если покупатель не перечисляет деньги за товар, продавец платит налог в бюджет за счет своих средств. И логично требовать с покупателя пени в том числе и на сумму налога.

Пример. Как расчитать неустойку

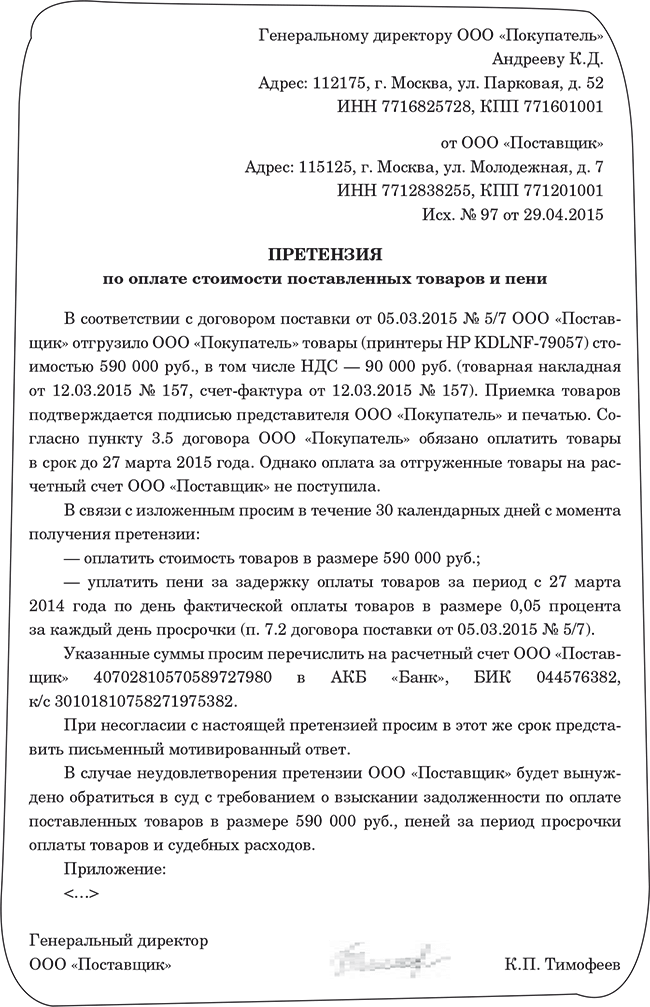

Как составить претензию должнику

В большинстве договоров есть стандартная формулировка об обязательном досудебном урегулировании споров между сторонами. Поэтому, чтобы взыскать штрафы, нужно направить контрагенту претензию. Иначе судьи не будут рассматривать иск (п. 2 ч. 1 ст. 148 АПК РФ).

Образец претензии, которая предусматривает взыскание неустойки, вы можете посмотреть ниже.

Обязательно приведите ссылки на реквизиты договора и первички, которые подтверждают требования компании. И приложите их копии к договору.

Претензия не помешает, даже если в договоре не установлен претензионный порядок разрешения спора. Ведь если контрагент выполнит требования, то компании не нужно будет обращаться в суд.

Прежде чем составлять претензию, сверьтесь с договором. В нем может быть прописан срок, в течение которого компания должна направить претензию. Возможно, в договоре также указано, когда должнику нужно выполнить требования, указанные в претензии, или дать мотивированный отказ.

В претензии укажите:

— какие обязательства не выполнил должник;

— ссылки на положения договора, товарные накладные, другие документы, подтверждающие задолженность контрагента;

— требования вашей компании;

— сумму задолженности;

— срок, в течение которого компания требует исполнить обязательство.

Сумму неустойки в претензии приводить необязательно. Тем более, что точную сумму пеней на дату составления претензии компания, как правило, определить не может. Однако важно указать, что контрагент должен перечислить пени за весь период просрочки.

К претензии приложите документы, которые подтверждают требования компании. Если покупатель не оплатил поставленные товары, то задолженность можно обосновать отгрузочными документами. Например, копиями договора, накладных,

Претензию советуем выслать курьером или письмом с описью вложения и уведомлением о вручении. Тогда компания сможет подтвердить, что должник получил претензию.

Если контрагент не перечислит задолженность и после получения претензии, эту сумму можно взыскать в суде.

Как учесть неустойку при расчете налогов

Рассмотрим, как учесть штрафы и пени при расчете налогов в зависимости от условий договора.

НДС. Поставщик не должен начислять НДС с сумм, которые поступают от покупателей в качестве неустойки за просрочку оплаты товаров. Налоговики теперь с этим согласны (письмо ФНС России от 3 апреля 2013 г. №

Однако чиновники считают, что НДС

Например, в договоре указано: «покупатель уплачивает поставщику неустойку в размере 0,2 процента от неуплаченной суммы за каждый день просрочки». Тогда не нужно начислять НДС с суммы полученной неустойки.

Возьмем другую ситуацию. Согласно условиям договора в случае задержки оплаты товаров их цена увеличивается на 0,5 процента за день просрочки. Судьи зачастую считают, что в договоре таким образом прописана неустойка (постановление ФАС

Иногда, чтобы не платить НДС с реализации, компании на практике устанавливают в договоре небольшую цену товаров и высокие штрафы. Например, стоимость продукции составляет 70 000 руб., а штраф покупатель перечислил в сумме 50 000 руб.

Это рискованный способ экономии. Налоговики считают, что таким образом продавец занижает налог к уплате. Поэтому доначисляют НДС с общей суммы.

Особенности расчета налога могут быть, если в договоре установлены штрафы за простой. По мнению чиновников, с таких штрафов надо платить НДС (письмо Минфина России от 1 апреля 2014 г. №

Налог рассчитайте на дату поступления суммы штрафа на счет компании по ставке 18/118 (подп. 2 п. 1 ст. 162 НК РФ).

Заказчику, который платит подобные штрафы, безопаснее не заявлять вычет НДС. Даже если от исполнителя поступил

Однако позиция налоговиков не бесспорна. Обязанность компании по начислению налога зависит от условий договора. Возможно два варианта. Первый — контракт предусматривает, что оплата простоя формирует стоимость работ. В этом случае данное условие будет указано в разделе «Стоимость работ (услуг)» или аналогичном. Тогда компании действительно нужно начислить НДС с оплаты простоя по обычной ставке. А заказчик вправе принять налог с этой суммы к вычету (постановление ФАС

Второй — в договоре плата за простой отнесена к штрафным санкциям. То есть указано, что заказчик должен заплатить именно штраф, и это условие входит в раздел «Ответственность сторон». В этом случае, по мнению судей, платить налог со штрафа не нужно. И даже если компания

Налог на прибыль. Сумму штрафа или неустойки нужно учесть как внереализационный доход (п. 3 ст. 250 НК РФ). Включить штраф в доходы надо на дату поступления денег на счет компании (письмо Минфина России от 26 августа 2013 г. №

Возможно, должник согласен с тем, что он нарушил договор, но считает, что должен уплатить меньше. Тогда сумму, с которой он согласился, и нужно признать в учете.

Иногда в соглашении о расторжении договора стороны снижают размер штрафа. Здесь все то же самое — нужно учесть согласованную сумму штрафа. Если компания взыскивает штраф в арбитраже, то учесть его в доходах нужно на дату, когда решение суда вступило в силу.

Пример. Как поставщику учесть неустойку

КРЕДИТ 91 субсчет «Прочие доходы»

— 21 240 руб. — начислена сумма неустойки.

— 21 240 руб. — поступила сумма неустойки.

Расходы у должника учитываются аналогично доходам кредитора (подп. 13 п. 1 ст. 265 НК РФ). То есть на дату, когда должник признал размер неустойки. Либо вступило в силу решение суда, по которому компания должна уплатить штраф (подп. 8 п. 7 ст. 272 НК РФ).

Пример. Как покупателю учесть неустойку

КРЕДИТ 76 субсчет «Расчеты по претензиям»

— 21 240 руб. — признана неустойка.

— 21 240 руб. — уплачена неустойка.