Перепроверьте в 6-НДФЛ переходящие отпускные и еще два сложных дохода

Бухгалтеры боятся переходящих доходов сотрудников. Не всегда понятно, как и когда включать их в расчет 6-НДФЛ. Бухгалтеры часто путаются в правилах расчета налога. За ошибки налоговики могут оштрафовать. В статье найдете безопасные решения по трем переходящим доходам полугодия.

крайний срок, когда надо сдать 6-НДФЛ за полугодие

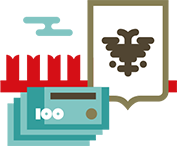

Отпускные за июль выдали в июне

Сотрудник идет в отпуск с 4 июля. Бухгалтер рассчитал отпускные — 20 000 руб. Выплатил их 30 июня, а НДФЛ — 2600 руб. — перечислил 3 июля. Доход сотрудника с 1 января по 30 июня без учета отпускных — 750 000 руб.

Как бывает. В расчете 6-НДФЛ за полугодие бухгалтеры включают отпускные только в строку 020 первого раздела. Во втором разделе эту сумму не показывают. Думают, что это надо сделать в расчете за 9 месяцев.

Как правильно. Отпускные нужно учесть и в первом, и во втором разделах расчета 6-НДФЛ за полугодие. А также доплатить пени за несвоевременную уплату налога.

Дата получения дохода для отпускных — день, когда деньги перечислили работнику на карту или выдали наличными. Крайний срок, чтобы заплатить НДФЛ, — последний день месяца (ст. 223, 226 НК РФ). Переносить этот срок на следующий день, как по зарплате, нельзя. Поэтому компания просрочила налог. Значит, налоговики вправе оштрафовать ее на 20 процентов от суммы и начислить пени.

Компании отражают переходящие выплаты в том периоде, когда наступил срок уплаты налога. Так разъяснили чиновники из ФНС (письмо ФНС России от 27 января 2017 г. № БС-4-11/1373). В нашем случае это 30 июня 2017 года. Поэтому бухгалтер должен был заполнить расчет за полугодие, как на образце.

Распечатать образец • Скачать бланк в формате Excel

- Дата

Дата

Поставьте срок уплаты налога, а не дату, когда его фактически заплатили. Не важно, что НДФЛ вы перечислили позже.

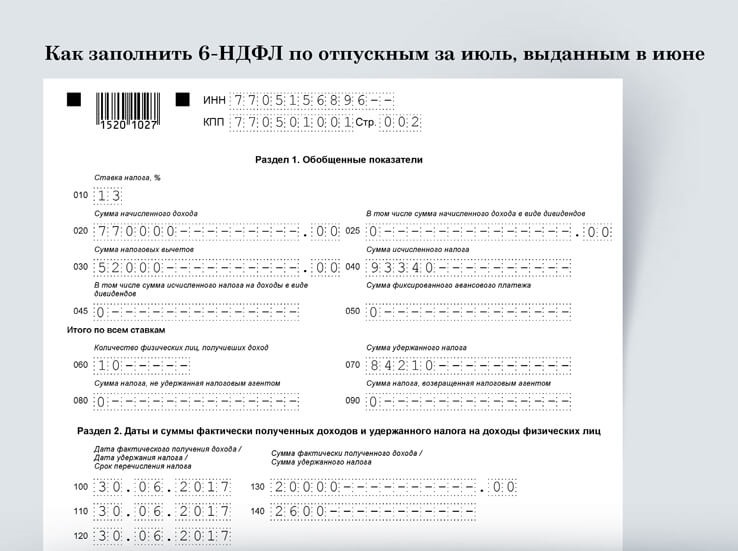

Налог с материальной выгоды удержали за счет аванса

Внимание! Конкурс

Пройдите тест по этой статье в конкурсе «1000 лучших бухгалтеров России» и получите 300 баллов.

Компания выдала сотруднику беспроцентный заем. 30 июня рассчитали материальную выгоду — 5000 руб. НДФЛ с нее в размере 1750 руб. удержали за счет аванса, который выплатили 14 июля. Налог перечислили в тот же день.

Как бывает. В расчете 6-НДФЛ за полугодие бухгалтеры включают матвыгоду в строку 020, а налог с нее — в строки 040 и 080 первого раздела. Второй раздел не заполняют. Думают, что покажут сумму в расчете за 9 месяцев.

Как правильно. Бухгалтеры поступают правильно, когда вписывают матвыгоду в строку 020, а налог с нее — в строку 040. Ставка налога для этого дохода выше, чем обычная, — 35 процентов. Поэтому для матвыгоды нужно отдельно заполнить строки 010—050. Смешивать ее с доходами по ставке 13 процентов нельзя (п. 3.2 Порядка, утв. приказом ФНС России от 14 октября 2015 г. № ММВ-7-11/450).

В строке 080 первого раздела налог с материальной выгоды учитывать не надо. В эту строку включают только тот НДФЛ, который компания не сможет удержать в налоговом периоде (письмо ФНС России от 24 мая 2016 г. № БС-4-11/9194). Как правильно заполнить первый раздел расчета, смотрите на образце ниже.

Налог с материальной выгоды чиновники разрешают удерживать за счет любой ближайшей выплаты (письмо Минфина России от 5 мая 2017 г. № 03-04-06/28037). В том числе за счет аванса, как в нашем примере. НДФЛ удержали 14 июля, значит, во второй раздел сумма попадет уже в расчете за 9 месяцев.

Распечатать образец • Скачать бланк в формате Excel

- Ставка

Ставка

Если выплачивали доходы с разными ставками налога, то отдельно для каждой надо заполнить строки 010—050.

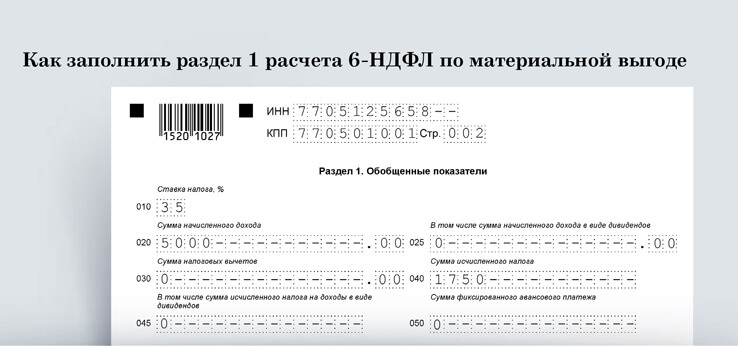

Премию за июнь выдали в июле

Сотрудникам 30 июня начислили ежемесячную производственную премию — 80 000 руб. и зарплату — 120 000 руб. 5 июля перечислили деньги и удержали НДФЛ в размере 26 000 руб. А налог заплатили на следующий день — 6 июля. Доход сотрудников с начала года без учета премии и июньской зарплаты — 640 000 руб., удержанный НДФЛ — 75 920 руб., а вычеты — 56 000 руб.

Как бывает. Бухгалтеры включают премию и июньскую зарплату в строку 020, а налог — в строки 040 и 070. Второй раздел по этим выплатам решают отразить в расчете за 9 месяцев.

Как правильно. Коллеги правы, когда показывают зарплату и премию за июнь в строке 020, а налог — в строке 040. А вот строку 070 увеличивать не надо. В нее попадает только удержанный налог (п. 3.3 Порядка, утв. приказом № ММВ-7-11/450).

Налог считают удержанным, когда деньги за минусом налога выдали работнику (п. 4 ст. 226 НК РФ). А перечисляют НДФЛ не позднее следующего дня (ст. 223, 226 НК РФ). В нашей ситуации премию начислили 30 июня, а выплатили 5 июля. Значит, удержать налог бухгалтер сможет только в этот день. Поэтому в расчете за полугодие налог в строку 070 не включают. Как бухгалтеру правильно составить первый раздел 6-НДФЛ, смотрите на образце ниже.

Распечатать образец • Скачать бланк в формате Excel

- Налог

Налог

Впишите налог с ежемесячной производственной премии и зарплаты. Эти суммы становятся доходом работника в последний день месяца, за который их начислили.

за правильный ответ