ФНС уточнила правила заполнения 6‑НДФЛ

Главное изменение: производственную премию за август, которую начислили в сентябре, а выдали в октябре, покажите в 6-НДФЛ за 9 месяцев и за год.

Премию, которую платите по итогам месяца, отражайте в 6-НДФЛ так же, как и зарплату. Дата дохода у обеих выплат одинаковая — последний день месяца, за который их начисляют. В том числе если это переходящая премия (письмо ФНС России от 14 сентября 2017 г. № БС-4-11/18391).

Допустим, вы начислили премию за август в конце сентября, а выплатили ее уже в октябре. Тогда в 6-НДФЛ за 9 месяцев по строкам 020 и 040 раздела 1 отразите только доход и рассчитанный налог. В разделе 2 выплату не отражайте. Ведь на отчетную дату операция еще не завершена — деньги сотрудник не получил и налог вы не удержали. Раздел 2 по этой выплате заполните в годовом расчете 6-НДФЛ. В нем же по строке 070 раздела 1 отразите налог, который удержали с переходящей премии в IV квартале.

На заметку

Еще три статьи об отчетности

| 1. ФНС рассказала, как отразить в расчете по взносам выплаты новичкам | 2. Как замаскировать ошибки в декларации по прибыли | 3. Три досадные ошибки, которые мешают сдавать декларации |

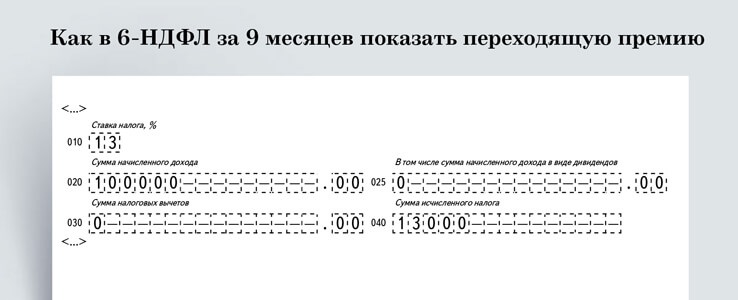

Пример. Как заполнить 6-НДФЛ, если премию за август выдали в октябре

ООО «Радуга» 25 сентября начислило сотрудникам производственную премию за август — 100 000 руб. Выплатили ее 5 октября, то есть уже в IV квартале. По строке 020 расчета 6-НДФЛ за 9 месяцев бухгалтер отразил доход сотрудников — 100 000 руб. По строке 040 показал рассчитанный НДФЛ — 13 000 руб. (100 000 ₽ × 13%). Образец 6-НДФЛ за 9 месяцев — ниже.

Когда бухгалтер будет заполнять расчет за год, удержанный налог покажет по строке 070 раздела 1. Раздел 2 заполнит следующим образом. По строке 100 отразит дату дохода — 31.08.2017, раз премия за август. По строке 110 — 05.10.2017, то есть день, когда премию выдали сотрудникам и удержали налог. По строке 120 — 06.10.2017, это крайний срок для уплаты НДФЛ.

Доход и налог

Если премию за август начислили в сентябре, а выдали в октябре, в 6-НДФЛ за 9 месяцев покажите только доход и рассчитанный налог по строкам 020 и 040.- Доход и налог

Доход и налог

Если премию за август начислили в сентябре, а выдали в октябре, в 6-НДФЛ за 9 месяцев покажите только доход и рассчитанный налог по строкам 020 и 040.

за правильный ответ

Опасно заявлять вычет по счетам‑фактурам без новых реквизитов

Главное изменение: проверяйте, чтобы в каждом входящем счете-фактуре были строка 8 и графа 1а. Иначе налоговики могут отказать в вычете.

Рискованно заявлять вычет по счету-фактуре и УПД, в которых нет новых реквизитов.

Важная деталь

ФНС велела подчиненным сверять документы по сделке. Какие противоречия находят, когда проверяют счет-фактуру

Счет-фактура. С 1 июля в счете-фактуре появилась строка 8 для идентификатора госконтракта. Некоторые поставщики решили, что если не поставляют товары по госконтрактам, то эта строка необязательна.

Минфин разъяснил: у поставщика нет права исключать строки и графы из формы счета-фактуры. Продавец должен выставлять счета-фактуры только по утвержденной форме. Поэтому в счете-фактуре должна быть строка 8.

В письме Минфина прямо не сказано, что покупатель не вправе заявить вычет, если поставщик выставил счет-фактуру по старой форме. Но налоговики могут трактовать разъяснения Минфина именно так. Поэтому, если поставщик не обновил форму счета-фактуры, безопаснее попросить исправить его.

С 1 октября в счете-фактуре появился еще один новый реквизит — графа 1а. Следите, чтобы и эту графу продавец добавил в счет-фактуру.

УПД. В УПД поставщик тоже должен добавить новые реквизиты. Форму УПД ФНС еще не обновила. Но этот бланк рекомендованный. Поэтому поставщик может дополнять его в том числе теми реквизитами, которые с 1 октября должны быть в счет-фактурной части УПД. Это подтвердила ФНС.

На заметку

О разных экземплярах счета-фактуры

Поставщик может выдать покупателю счет-фактуру на бумаге, а свой экземпляр хранить в электронной форме. Его нужно подписать усиленной квалифицированной электронной подписью. Эту позицию ФНС согласовала с Минфином (письмо от 6 сентября 2017 г. № СД-4-3/17731). Раньше Минфин не разрешал так поступать (письмо от 30 мая 2017 г. № 03-07-09/33048). Также чиновники подтвердили: покупатель вправе заявить вычет и в том случае, если на экземплярах одного счета-фактуры стоят подписи разных работников. Например, один экземпляр заверили работники филиала, а другой — головного офиса (письмо Минфина России от 27 июня 2017 г. № 03-07-05/40316).

за правильный ответ

ФНС подсказала, как отразить в расчете по взносам выплаты новичкам

Главное изменение: если сотрудник перешел из одной обособки в другую, в расчете по взносам на новом месте работы нужно показать суммы, которые превысили лимиты для расчета взносов.

ФНС рассказала, как заполнить расчет по взносам, если сотрудник перевелся из одной обособки в другую (письмо от 19 сентября 2017 г. № БС-4-11/18681). Разъяснения для подразделений, которые сами начисляют зарплату и взносы.

По общему правилу, если в течение года сотрудник меняет место работы, базу для расчета взносов новая компания считает с нуля. То есть без учета выплат сотруднику на прошлой работе.

Чиновники объяснили, что это правило не действует, если сотрудник перевелся внутри организации. Например, из одного подразделения в другое. Бухгалтер офиса, куда пришел работать сотрудник, отражает в приложениях 1 и 2 к разделу 1 расчета суммы, которые превысили лимиты по социальным и пенсионным взносам — 755 000 руб. и 876 000 руб. соответственно (см. пример и образец).

На заметку

Еще три статьи о сотрудниках и их доходах

| 1. Тема с обложки: Как считать аванс, если сотрудника долго не было на работе | 2. Самый интересный вопрос номера: бухгалтер заболел, но ходил в офис. Что с пособием? | 3. Что нам будет, если директор компании работает без зарплаты |

Пример. Как отразить в расчете за 9 месяцев доходы новичка из соседнего подразделения

С 1 сентября менеджера одного из подразделений ООО «Мир» перевели в другую обособку. К этому моменту его доходы за год составляли 935 000 руб. Это больше, чем лимиты по социальным и пенсионным взносам — 755 000 руб. и 876 000 руб. Оба подразделения самостоятельно начисляют взносы. За сентябрь менеджеру начислили зарплату — 50 000 руб. Бухгалтер офиса, куда перешел менеджер, учел его доходы на старом месте работы, когда заполнял расчет за 9 месяцев. Выплаты работнику включил в строки 050 и 051 приложения 1 и строки 020, 040 приложения 2 к разделу 1 расчета за 9 месяцев. Образцы 1 и 2 ниже.

На заметку

Три ситуации, когда чиновники требуют считать лимиты выплат заново

| 1. Компания вместе с работниками присоединилась к другой организации. | 2. В компанию пришел новый сотрудник из сторонней организации. | 3. Сотрудник перешел из одной компании холдинга в другую. |

- Доходы

Доходы

Включите зарплату сотрудника, которую он получил в вашем подразделении, в базу по пенсионным и социальным взносам. Это строка 050 приложения 1 и строка 020 приложения 2 к разделу 1 расчета.

- Лимит

Лимит

Если доходы новичка с учетом выплат на прежнем месте работы превысили лимиты по социальным и пенсионным взносам, отдельно покажите сверхлимитные выплаты. Речь о строках 051 приложения 1 и 040 приложения 2 к разделу 1 расчета.

за правильный ответ