Вокруг бухгалтерии

#Главбух в соцсетях

Вокруг бухгалтерии

#Главбух в соцсетях

У директора нет трудового договора. Списывать ли расходы на его бензин

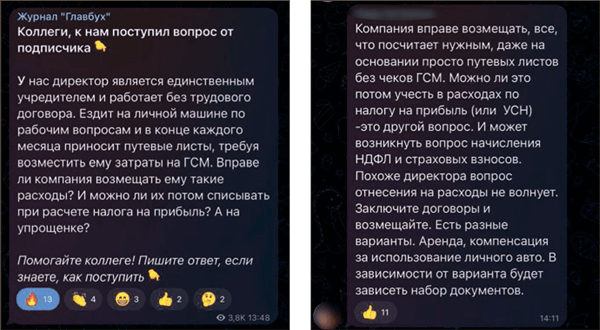

Директор — единственный учредитель работает без трудового договора. Стал ездить по рабочим вопросам на своей машине и хочет, чтобы компания каждый месяц компенсировала ему расходы на бензин. Если компания будет возмещать ему такие затраты, можно ли списывать их при расчете налога на прибыль? А при УСН?

|

Такой вопрос одна из ваших коллег прислала в телеграм-канал «Главбуха», который читают почти 35 000 бухгалтеров со всей России. Коллега переживает за расходы на бензин директора: если их списывать в налоговом учете, не придерутся ли к ним инспекторы? В чате бухгалтеры этот вопрос уже обсудили. Мнения участников обсуждения разделились. Прояснить ситуацию помогли налоговики.

По мнению инспекторов, есть два варианта, как может быть обставлена эксплуатация машины. Во-первых, компания вправе платить руководителю компенсацию (ст. 188 ТК). Ее размер может быть любым, но для налогового учета по прибыли и УСН есть нормативы — от 1200 до 1500 руб. в месяц. Конкретная сумма зависит от мощности автомобиля (п. 1 ст. 264, п. 1 ст. 346.16 НК). Эти суммы можно списывать в расходы. Платить директору вы вправе и больше, но тогда с компенсации сверх лимита придется рассчитать НДФЛ и взносы.

Во-вторых, можно арендовать машину директора (ст. 632, 642 ГК). Тогда арендную плату и затраты на содержание получится включить в расходы для прибыли и УСН (подп. 10 п. 1 ст. 264, подп. 12 п. 1 ст. 346.16 НК).