Впервые на вмененке нужно заплатить налог по имуществу за 9 месяцев — кто и как это должен сделать

Чем поможет эта статья: Определить, должна ли ваша компания по итогам 9 месяцев платить аванс по налогу на имущество и отчитываться по нему.

От чего убережет: От ответственности за просрочку аванса и отчетности по налогу на имущество.

Важная деталь

На вмененке нужно платить налог на имущество только с недвижимости, по которой установлена кадастровая стоимость. От налога по имуществу с бухгалтерской стоимости спецрежимники по-прежнему освобождены.

Не позднее 30 октября компаниям на вмененке надо впервые заплатить аванс по налогу на имущество и отчитаться по нему. Сразу скажем, что речь идет только о недвижимости, налог по которой рассчитывается из кадастровой стоимости (п. 4 ст. 346.26 НК РФ). В частности, это касается собственников торговой или офисной недвижимости. Статья подскажет, надо ли вашей компании на ЕНВД платить налог на имущество по итогам 9 месяцев. А еще вы найдете в ней пример расчета аванса и образец заполнения расчета по этому налогу.

Кто на вмененке должен платить аванс по налогу на имущество

Платить налог на имущество за 9 месяцев нужно, если у вас выполняется два условия.

Недвижимость компании находится в регионе, где введен расчет налога исходя из кадастровой стоимости (п. 2 ст. 378.2 НК РФ). В 2014 году это сделали власти четырех регионов: Москвы, Московской, Амурской и Кемеровской областей. В Москве вмененки нет. Таким образом, обязанность платить налог на имущество может возникнуть, только если компания на ЕНВД владеет недвижимостью в Московской, Кемеровской или Амурской областях.

Если сама компания на ЕНВД работает в одном из этих регионов, а ее имущество зарегистрировано в субъекте РФ, где пока нет закона о налоге на имущество с кадастровой стоимости, то такая компания платить налог на имущество не должна. Таким образом, ориентироваться надо на то, в каком регионе находится имущество компании, а не она сама. Ведь налог на имущество, в том числе исходя из кадастровой стоимости, платят по местонахождению недвижимости (ст. 385 НК РФ).

С 2015 года перечень регионов, в которых налог на имущество платят исходя из кадастровой стоимости, станет шире (см. интервью «В Минфине рассказали о ближайшей отчетности и изменениях по налогу на имущество»). Соответственно, увеличится и список тех компаний на вмененке, которым надо будет платить налог на имущество.

Недвижимость компании на 1 января 2014 года включена в специальный перечень имущества, налог по которому надо платить исходя из кадастровой стоимости (п. 7 ст. 378.2 НК РФ). В этот перечень включают всю недвижимость, которая, по данным властей, подпадает под кадастровый способ расчета налога. В основном это административно-деловые офисные центры, торговые комплексы и объекты бытового обслуживания. Перечни будут каждый год дополняться. Ведь под расчет налога исходя из кадастровой стоимости подпадают не только торговые и офисные комплексы, которые являются таковыми по документам, но и другие здания, которые фактически используются под такие же цели. Чиновники будут проверять, как компания на самом деле использует свою недвижимость, и дополнять региональный перечень.

Важная деталь

Платить налог на имущество надо только с недвижимости, которая уже на начало 2014 года значилась в специальном перечне имущества.

С кадастровой стоимости недвижимости, которая включена в перечень в течение 2014 года, аванс по налогу на имущество за 9 месяцев платить не надо. Впервые авансовый платеж по таким объектам потребуется перечислить только по итогам I квартала 2015 года.

Как рассчитать авансовый платеж и заполнить расчет за 9 месяцев

Предположим, у компании на ЕНВД есть недвижимость, которая с 1 июля 2014 года облагается налогом на имущество из кадастровой стоимости. Тогда организации понадобится впервые перечислить авансовый платеж по налогу на имущество и отчитаться по нему по итогам 9 месяцев 2014 года.

Срок отчетности и уплаты аванса заканчивается 30 октября. Первый срок установлен в Налоговом кодексе РФ (п. 2 ст. 386 НК РФ). Второй устанавливают региональные власти в своем законе. В Московской, Амурской и Кемеровской областях он одинаковый — не позднее 30 октября, то есть совпадает с отчетной датой (ст. 2 Закона Московской области от 21 ноября 2003 г. № 150/2003-ОЗ, п. 2 ст. 5 Закона Амурской области от 28 ноября 2003 г. № 266-ОЗ, ст. 4 Закона Кемеровской области от 26 ноября 2003 г. № 60-ОЗ).

Расчет аванса. По общему правилу, чтобы рассчитать авансовый платеж, надо умножить ¼ кадастровой стоимости недвижимости на налоговую ставку (п. 12 ст. 378.2 НК РФ). Ставки устанавливают региональные власти. В 2014 году они не могут превышать 1,5 процента в Москве и 1 процент — в других регионах (ст. 380 НК РФ).

У тех, кто на вмененке, обязанность платить налог на имущество появилась только с 1 июля 2014 года. Но на расчет авансового платежа это никак не влияет. Платеж надо определить по общему правилу. А вот по итогам 2014 года вмененщики смогут уменьшить сумму налога в два раза (письмо Минфина России от 2 июня 2014 г. № 03-05-05-01/26195). Пример расчета аванса — см. далее в этой статье, а образец заполнения раздела 3 приведен ниже.

Скачать бланк в формате Excel >>

В платежном поручении по налогу на имущество надо указать КБК 18210602010021000110.

Важная деталь

За 9 месяцев надо сдать расчет по налогу на имущество, а не декларацию. Ее представляют только по итогам года.

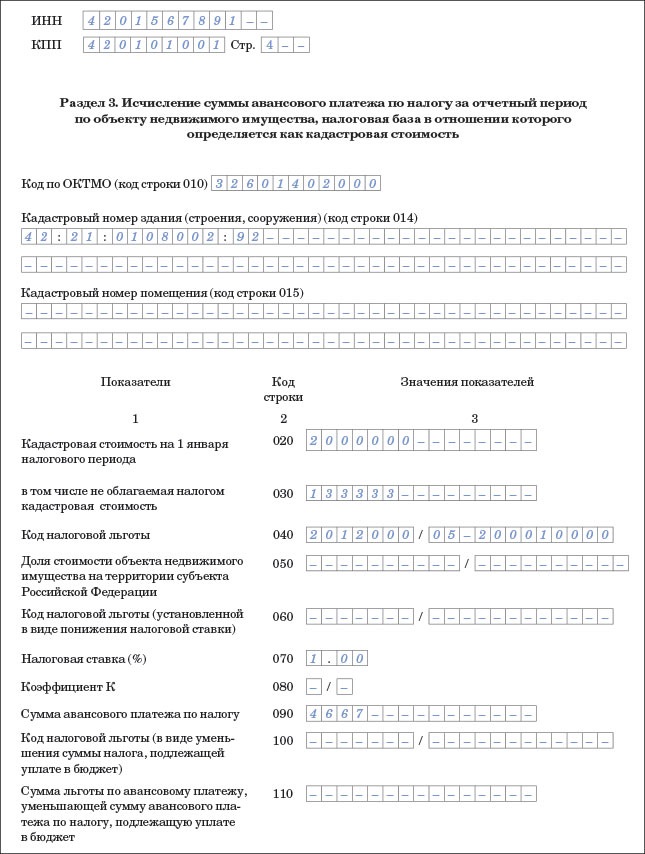

Заполнение отчетности. По итогам 9 месяцев надо заполнить расчет по налогу на имущество, форма которого утверждена приказом ФНС России от 24 ноября 2011 г. № ММВ-7-11/895. Именно расчет, а не декларацию. Оба бланка утверждены одним приказом ФНС России и похожи, но декларацию надо подавать по итогам года. Аванс исходя из кадастровой стоимости здания вмененщикам надо отразить в разделе 3 расчета. Кадастровую стоимость здания на 1 января 2014 года отразите по строке 020 в целых рублях. Если региональное законодательство предусматривает, что какая-то часть стоимости не облагается налогом, то сумму такого вычета необходимо показать по строке 030. А код такой льготы — по строке 040. Причем код льготы будет состоять из двух частей, разделенных знаком «/». До разделительного знака надо написать код 2012000. А во второй части — ссылку на норму регионального закона, в котором предусмотрена льгота. Слева направо необходимо сначала указать номер статьи (всего может быть четыре знака), потом пункта (тоже четыре знака), а затем подпункта (максимум — четыре знака). В пустых ячейках проставьте нули. Например, если льгота предусмотрена в пункте 1 статьи 15, а подпункта нет, то вторая часть кода будет выглядеть так — 001500010000.

Налоговую ставку необходимо показать по строке 070. Сумму аванса посчитайте по строке 090. Если региональное законодательство предусматривает льготу в виде уменьшения аванса, например, вдвое, то вычитаемую сумму отразите по строке 110. Итоговую сумму аванса показывают в разделе 1 по строке 030.

Пример: Как организации на вмененке рассчитать аванс по налогу на имущество

Главное, о чем важно помнить

1 На вмененке нужно платить аванс за 9 месяцев только с недвижимости, включенной в перечень имущества с кадастровой стоимостью по состоянию на 1 января 2014 года.

2 Аванс за 9 месяцев надо исчислять по общему правилу: ¼ кадастровой стоимости умножить на налоговую ставку.

Дополнительно про налог на имущество

Статья: «Какие компании будут впервые платить налог на имущество с 1 июля и как это делать» («Главбух» № 13, 2014).

Документы: статья 378.2 Налогового кодекса РФ; письмо Минфина России от 2 июня 2014 г. № 03-05-05-01/26195.

за правильный ответ