Как отчитаться за транспорт, землю и банковскую комиссию

По какой форме отчитаться по земельному налогу

По какой форме сдавать декларацию по земельному налогу за 2018 год?

По какой форме сдавать декларацию по земельному налогу за 2018 год?

Отчитывайтесь по новой форме (приказ ФНС от 30.08.2018 № ММВ-7-21/509). Она действует начиная с отчетности за 2018 год. Главное ее отличие от старой декларации — добавили две новые строки в раздел 2.

Теперь есть специальная строка для местной суммы льготы в виде пониженной ставки.

Если с разрешения местных властей платите налог по пониженной ставке, заполните строку 245 (п. 2 ст. 387 НК). Вторая новая строка — 145. Она для случая, когда кадастровая стоимость участка менялась в течение года. Тогда требуется сдать два листа раздела 2 со старой и новой стоимостью.

Можно ли в декларации за 2018 год уменьшить транспортный налог на плату за большегрузы

Важная деталь

В 2019 году в налоговых расходах можно учесть всю сумму платежей в систему «Платон».

Компания платит за большегрузы в «Платон». С 1 января льготу отменили, а отчитываемся за 2018 год в феврале. Можем ли мы уменьшить транспортный налог на платежи в систему «Платон»?

Компания платит за большегрузы в «Платон». С 1 января льготу отменили, а отчитываемся за 2018 год в феврале. Можем ли мы уменьшить транспортный налог на платежи в систему «Платон»?

Да, вы вправе уменьшить в декларации транспортный налог на платежи в систему «Платон». Льготу отменили с 2019 года. В этот раз вы отчитываетесь за 2018 год, значит, декларацию по транспорту заполняйте с учетом льготы. А с отчетности за 2019 год льготу по большегрузам больше не указывайте.

В разделе 2 декларации укажите в строке 280 код налоговой льготы 40200 (приложение № 7 к Порядку, утв. приказом от 05.12.2016 № ММВ-7-21/668). Сумму платежей в систему «Платон» внесите в строку 290. В строке 300 укажите налог к уплате. Если вычет превысит налог, то платить его не нужно. А остаток платежей компания вправе учесть в расходах по налогу на прибыль и по упрощенке (п. 48.21 ст. 270, подп. 37 п. 1 ст. 346.16 НК).

ФНС недавно утвердила новую форму декларации. Но действовать она начнет с 20 февраля 2019 года. К тому моменту компании уже отчитаются за 2018 год. Значит, новую форму понадобится заполнять только за 2019 год (приказ ФНС от 26.11.2018 № ММВ-7-21/664). Но вполне вероятно, что сдавать декларацию не придется вовсе. Чиновники разработали проект, которым планируют отменить отчетность по транспортному налогу.

Как посчитать транспортный налог на снегоуборочную технику

Важная деталь

Категорию автомобиля определяйте по паспорту транспортного средства.

Сдали 7 ноября в утиль машину-снегоуборщик и купили вместо нее грузовик со снегоотвалом. Новая машина — это спецтехника или грузовой транспорт?

Сдали 7 ноября в утиль машину-снегоуборщик и купили вместо нее грузовик со снегоотвалом. Новая машина — это спецтехника или грузовой транспорт?

Определяйте категорию грузовика по информации из паспорта транспортного средства (письмо Минфина от 13.08.2012 № 03-05-06-04/137). Если в нем ничего не сказано, то категорию, к которой относится снегоотвал, определите в зависимости от того, где регистрировали права на эту машину.

Специальную технику регистрируют в Гостехнадзоре (постановление Правительства от 12.08.1994 № 938). А любой другой транспорт, который ставят на учет в ГИБДД, считают автомобилем. Значит, транспортный налог понадобится считать по ставке, которая действует для грузовика, на который установили снегоуборочное оборудование (постановление Президиума ВАС от 18.09.2007 № 5336/07).

Можно ли сдать упрощенную декларацию, если банк начисляет комиссию

С начала 2018 года компания не ведет деятельность. Доходов и оборотов по счету не было. На расчетном счете нулевой остаток. Но мы знаем, что банк ежемесячно начисляет комиссию за ведение расчетного счета. Можно ли сдать единую упрощенную декларацию, если компания на общей системе?

С начала 2018 года компания не ведет деятельность. Доходов и оборотов по счету не было. На расчетном счете нулевой остаток. Но мы знаем, что банк ежемесячно начисляет комиссию за ведение расчетного счета. Можно ли сдать единую упрощенную декларацию, если компания на общей системе?

Да, вы вправе сдать единую упрощенную декларацию. Представлять такую отчетность можно, если выполняется два условия. Первое — в налоговом периоде не было движений по расчетному счету или кассе. Второе — нет объектов налогообложения по прибыли и НДС (п. 2 ст. 80 НК).

Годовой долг перед банком объектом налогообложения не считают. С него не требуется платить налог на прибыль и НДС (ст. 247, 146 НК).

По каким признакам налоговики вычисляют самодельную первичку

Редакция выяснила, по каким признакам инспекторы вылавливают липовую первичку, чтобы доначислить налоги. В статье — примеры подделок. Поделились специалисты, к которым налоговики обращаются за экспертизой.

Признак № 1. Общий принтер

Налоговики заинтересуются сделкой, если обнаружат на документах компании и контрагента одинаковые дефекты печати. Например, черная или светлая полоса от принтера на одних и тех же местах в документах поставщика и покупателя. Образец 1 — ниже. В таких случаях налоговики предположат, что компания и контрагент взаимозависимые лица. Значит, компании понадобится доказывать. что сделка реальная. Она необходима, чтобы вести деятельность, а не для уменьшения налогов.

Хуже, если на выездной проверке инспекторы обнаружат в компьютерах компании электронные документы контрагентов. В таких случаях инспекторы могут изъять компьютер и принтер, чтобы доказать, что документы компании и ее контрагента создавали и печатали с одного и того же компьютера и принтера. Если экспертиза это подтвердит, инспекторы решат, что сделка фиктивная, а компании — взаимозависимые. ОбразецСкрыть

Признак № 2. Одинаковый стиль письма

Инспекторам покажется подозрительным, если компания и контрагент используют для ответа одинаковый шаблон. К примеру, инспекторы запрашивают документы у организации и ее поставщика. Обе компании присылают сопроводительное письмо с одинаковой структурой и орфографическими ошибками. Иногда письма абсолютно одинаковые. В них меняют только название компании и корректируют перечень приложенных документов. Образец 2 — ниже.

Такое случается, если учет в этих компаниях ведет одна и та же бухгалтерия. В этом случае ответы налоговикам составляют по шаблону, который используют все бухгалтеры. Налоговики знают об этом. Похожие письма от разных компаний — сигнал для проверяющих, что компании взаимозависимые.

Признак № 3. Один экземпляр документа на двоих

Проверяющие усомнятся в реальности сделки, если получат от поставщика и покупателя один и тот же экземпляр документа. Когда бухучет в компаниях ведет одна бухгалтерия, бывает, что по запросам налоговиков отправляют одну и ту же скан-копию документа. Инспекторы без труда это вычисляют. Визуально сравнивают документы, которые получили от одной и другой организации. Если подписи абсолютно одинаковые и печати стоят на одинаковых местах, делают вывод, что у компаний один экземпляр на двоих. Образец 3 — ниже. А значит, есть смысл проверить компании на взаимозависимость.

Обычно бухгалтер распечатывает два экземпляра документов, подписывает у руководителя и передает контрагенту на подпись. Вероятность того, что оба руководителя подпишут два экземпляра документа одинаково, очень мала. Если налоговики получат копии одного экземпляра, могут решить, что сделка фиктивная или компании взаимозависимые.

Признак № 4. Двойная нумерация документов

Инспекторы внимательнее проверяют первичку с двойным номером, который указывают через дробь «/». Например, 5/1 или 37/02. Компании не обязаны использовать сквозную нумерацию по всей первичке. Например, 1, 2, 3. Но дополнительный номер, который компания изредка добавляет после слеша, покажется инспекторам подозрительным. Они решат, что этот документ сделали задним числом. Образец 4 — ниже. Безопаснее закрепить способ нумерации первички в учетной политике и следовать ей.

Признак № 5. Документы с одной датой отличаются друг от друга

Если сделка или документ покажутся налоговикам подозрительными, они сравнят первичку с документами, которые составляли и подписывали в этом же периоде и позже. Например, если заподозрят, что счет-фактуру составляли задним числом. Тогда возьмут документы за то же или ближайшее число и сравнят со счетом-фактурой. К примеру, сравнивают цвет ручки, которой руководитель подписал документы, дефекты печати принтера, цвет штемпельной краски на печати, тип бумаги. Образец 5 — ниже. Если документы отличаются, сверят с документами, которые компания оформляла позднее. Таким образом инспекторы вычисляют, когда компания фактически оформила документ.

Взгляд экспертаСкрытьПризнак № 6. Фальшивая печать

Поддельные печати заказывают по оригинальному оттиску на документе. Если такой документ попадет на экспертизу, специалисты сумеют отличить оттиски оригинальной печати и поддельной. Эксперты сравнивают оттиски до мельчайших деталей — дефектов, черточек, знаков препинания, символов, букв, рисунков. Образец 6 — ниже.

90 процентов документов,

которые отдает ФНС на экспертизу,

оказываются подлинными.

по проведению судебных экспертиз и исследований

АНО «СУДЕБНЫЙ ЭКСПЕРТ» (sudexpa.ru)

Признак № 7. Исправления и дописки в документе

Бывает, что организации исправляют буквы или цифры в документе. Например, получили лицензию на 1993 год. А в 1998 году изменили 1993 на 1998. Образец 7 — ниже. Такую подделку эксперты вычислят сразу. Экспертиза может определить время, когда в документе написали текст и когда делали исправления или дописки.

Признак № 8. Поддельная подпись

Бывает, что за руководителя часто подписывает документы другой сотрудник, который уже натренировал руку. В таком случае отличить подделку от оригинала сложно даже для экспертов.

Некоторые организации подделывают оригинал, снимают с него копию и передают налоговикам. Если инспекторы просят оригинал, отказывают под разными предлогами. Например, ссылаются на то, что потеряли документ и восстановить еще не успели. Компании полагают, что экспертизу на подлинность по копиям провести не смогут. Но это устаревшее мнение. Действительно, МВД раньше рекомендовало судебным экспертам отказывать в проверке копий документов на подлинность. Сейчас Минюст разработал новую методику. Скрывать от налоговиков оригиналы уже нет смысла. Этим компания только подпитывает подозрения налоговиков. Эксперты по копии смогут определить, руководитель сам подписывал документ или нет. Образец 8 — ниже.

Поддельная подпись, как правило, более извилистая, чем оригинал, с неестественными изломами. Кроме того, видны места, где ручка в процессе письма останавливалась. Иногда можно разглядеть карандашные штрихи, которыми намечали рисунок подписи. Или есть вдавленные бесцветные штрихи, которые не везде совпадают со следами от ручки.

На заметку

Полезная шпаргалкаСкрытьЧто в первичке заставит налоговиков тщательнее проверять сделку

| 1. Неуверенный росчерк подписи. 2. Обведенная подпись. 3. Размытый оттиск печати. 4. Неравномерный цвет бумаги. 5. Орфографические ошибки. 6. Использование в документе разных шрифтов. | 7. Следы механического воздействия на документ: замазка, затирание слов, искусственное старение документа и др. 8. Дорисовывание ручкой фрагментов подписи, печати или текста. 9. Отличие листов одного документа по типу бумаги. 10. Следы повторного скрепления документа. |

Признак № 9. Подписывали не документ, а чистый лист бумаги

Бывает, что сначала на бумаге ставят подпись, а затем печатают текст. Эксперты сумеют определить, подписывал руководитель документ или чистый лист. Если печатные буквы накладываются на подпись, эксперты решат, что документ подделали. Они умеют различать, какой из двух слоев верхний. Образец 9 — ниже.

за правильный ответ

Что предпринять в январе, чтобы не получать новые требования из АСК НДС‑2

C 25 января инспекторы будут высылать компаниям запросы о новых ошибках. Мы выяснили у налоговиков подробности.

В декларациях по НДС программа АСК НДС-2 будет искать пять новых ошибок (письмо ФНС от 03.12.2018 № ЕД-4-15/23367).

Если в декларации по НДС есть ошибки и расхождения, компании получают автотребование. Раньше в автотребованиях было четыре кода ошибок. С 25 января появится пять новых кодов. Что означают коды и как избежать ошибок. Как действовать, если компания получила автотребование, смотрите на схеме.

Как действовать, если компания получила автотребование

|

означает дату счета-фактуры, которая превышает отчетный квартал

Код 5

Что означает: в разделах 8—12 декларации компания не указала дату счета-фактуры. Или дата превышает отчетный период.

Налоговики сообщили нам, что у компаний много ошибок в дате счетов-фактур. Это относится как к поставщикам, так и к покупателям. Пример требования с кодом 5 (строка 55).

Неверная дата в счете-фактуре возможна из-за того, что покупатель неправильно переписал ее из документа продавца. В этом случае в пояснениях приведите правильные данные.

Также не исключено, что продавец указал в счете-фактуре неверную дату. Такая ошибка не влияет на право покупателя заявить вычет НДС (п. 2 ст. 169 НК). Вы вправе пояснить, что в декларации правильные данные — они соответствуют счету-фактуре поставщика.

Есть ситуации, когда компании отражают в декларации дату счета-фактуры, которая превышает отчетный квартал, и это не ошибка.

Во-первых, если покупатель отразил в разделе 8 декларации за IV квартал счета-фактуры, которые получил до 25 января 2019 года. Например, если поставщик в начале января выставил счет-фактуру по товарам, отгруженным в декабре. Покупатель вправе заявить вычет по таким счетам-фактурам в отчетности за IV квартал при условии, что принял покупку на учет в этом квартале (п. 1.1 ст. 172 НК, письмо Минфина от 28.07.2016 № 03-07-11/44208).

Во-вторых, если поставщик указал в разделе 9 декларации за IV квартал счета-фактуры, которые выставил в январе. Если поставщик поставил товары в декабре, то должен отразить счета-фактуры на отгрузку в декларации за IV квартал.

Формально эти ситуации подпадают под новый код ошибки. Однако программа не будет формировать автотребование, если дата счета-фактуры не превышает 25-е число месяца, следующего за отчетным кварталом. Это мы выяснили у налоговиков.

По авансовым счетам-фактурам есть особенности. Авансовые счета-фактуры, датированные январем, покупателю безопаснее не отражать в декларации за IV квартал. Правило о том, что в раздел 8 декларации можно включить счета-фактуры, полученные до 25 января, на авансовые счета-фактуры не распространяется (письмо Минфина от 24.03.2017 № 03-07-09/17203. Поэтому зарегистрируйте авансовые счета-фактуры, которые поставщик выставил в январе, в книге покупок за I квартал.

Как избежать ошибки. Проверьте, чтобы в разделах 8 и 9 декларации не было счетов-фактур с датами, которые превышают 25 января 2019 года.

- Дата счета-фактуры

Дата счета-фактуры

Если компания отразит в разделе 8 счета-фактуры с датой позже 25 января, налоговики пришлют требование с кодом 5.- Дата принятия на учет

Дата принятия на учет

Код 6 означает, что компания заявила вычет позже трех лет с даты, когда приняла товары на учет.

Распечатать образец • Скачать бланк в формате Word

Код 6

означает просроченный вычет

Что означает: компания заявила вычет за пределами трех лет.

Покупатель вправе заявить вычет НДС в течение трех лет с даты, когда принял товары на учет (п. 1.1 ст. 172 НК). Если компания нарушит срок вычета, налоговики запросят пояснения и в требовании укажут код 6. Пример требования с этим кодом (строка 75).

Пример 1. Компания заявила вычет позже трехлетнего срока

Дату принятия на учет нужно отражать в графе 8 книги покупок и строке 120 раздела 8 декларации. Но не все компании заполняют эту графу. Как мы выяснили, в этом случае программа ориентируется на дату счета-фактуры.

Если вы получили требование с кодом 6, проверьте, действительно ли прошел трехлетний срок. Если да, то аннулируйте счет-фактуру в дополнительном листе книги покупок и сдайте уточненку.

Возможно, компания не нарушила трехлетний срок, а указала в графе 8 книги покупок неверную дату принятия товаров на учет. В этом случае в пояснениях укажите правильные данные.

У поставщика возможна ситуация, когда он правомерно заявляет вычет позже трех лет с даты счета-фактуры. Речь идет о вычете авансового НДС, который поставщик заявляет на дату отгрузки.

Вычет можно заявить и в случае если с даты, когда поставщик рассчитал НДС и выставил авансовый счет-фактуру, прошло более трех лет (письмо Минфина от 07.05.2018 № 03-07-11/30585). Как мы выяснили, программа это учитывает. В этом случае налоговики не должны направлять автотребование. Но в разделе 8 нужно указать правильный код — 22.

Как избежать ошибки. Проверяйте, не прошел ли трехлетний срок, если вы переносили вычеты по счетам-фактурам.

Код 7

означает дату счета-фактуры раньше госрегистрации компании

Что означает: в разделе 8 компания отразила счет-фактуру с датой до ее госрегистрации.

Например, компанию зарегистрировали 5 июня 2018 года. В разделе 8 декларации за IV квартал она отразила счет-фактуру поставщика с датой 2 апреля 2018 года. В этом случае компания получит автотребование с кодом 7. Пример требования (строка 128).

Ошибка может быть связана с тем, что компания неверно перенесла в книгу покупок дату из счета-фактуры. Тогда в пояснениях приведите правильную дату счета-фактуры.

Другой вариант — компания получила счет-фактуру с неверной датой. Такая ошибка не мешает компании заявить вычет НДС (п. 2 ст. 169 НК). Но в этом случае налоговики могут заподозрить фиктивную сделку. Убедитесь, что у вас есть в наличии документы по покупке товаров — например договор, № ТОРГ-12, накладная на перевозку. Если в документах есть и другие неточности или противоречия, безопаснее их исправить.

Мы выяснили, что АСК НДС-2 проверяет дату госрегистрации компании, которая сдает декларацию, а не ее контрагента. Программа не должна формировать требование, если поставщика зарегистрировали позже даты счета-фактуры. Однако если налоговики обнаружат это, то заподозрят, что контрагент не поставлял товары и компания незаконно заявила вычет.

Как избежать ошибки. Проверяйте, чтобы дата счета-фактуры в разделе 8 была не раньше даты регистрации компании. Безопаснее сверить дату счета-фактуры также с датой регистрации поставщика. Она не должна быть раньше даты регистрации поставщика.

Код 8

означает неверный код операции

Что означает: в разделах 8—11 неверный код операции.

Неверный код возможен в двух ситуациях. Первая — компания указала код, которого вообще не должно быть в разделе 8 или в разделе 9. Например, код 22 поставщик отражает в разделе 8, когда заявляет вычет НДС с аванса. В разделе 9 этот код указывать нельзя. Налоговики сообщили нам, что под новый код подпадает только эта ситуация. Пример требования с кодом 8 (строка 135).

Вторая ситуация — компания указала код, который не подходит для конкретной операции. Но он допускается для данного раздела. Например, поставщик заявил вычет авансового НДС на дату отгрузки. Вместо кода 22 он указал в книге покупок 02. Программа не должна формировать требование с кодом 8. Но если из-за неверного кода программа не сможет проверить данные по счетам-фактурам, то компания получит требование с другим кодом, например 2 или 4.

Как избежать ошибки. Проверяйте, чтобы в разделах 8 и 9 не было кодов, которые в них ставить нельзя. Какие коды можно, а какие нельзя ставить в разделах декларации, смотрите в таблице. Если ваша учетная программа автоматически проверяет это, то обращайте внимание на сообщения о неверных кодах, которые она выдает.

На заметку

Что означают старые коды в автотребованиях

| Код 1. Счет-фактура отсутствует в декларации контрагента либо он не отчитался или сдал нулевку. Или программа не может найти в декларации контрагента счет-фактуру из-за того, что компания указала его данные сразу с несколькими ошибками. Код 2. В декларации компании расходятся данные между разделом 8 и разделом 9. Например, если поставщик неверно заполнил сведения о счетах-фактурах на предоплату, по которым заявил вычет на дату отгрузки. | Код 3. Данные раздела 10 не соответствуют показателям раздела 11. То есть посредник неверно заполнил часть 1 или 2 журнала учета счетов-фактур. Код 4. Возможна ошибка в конкретной графе. Номер графы приводится в скобках после номера кода. |

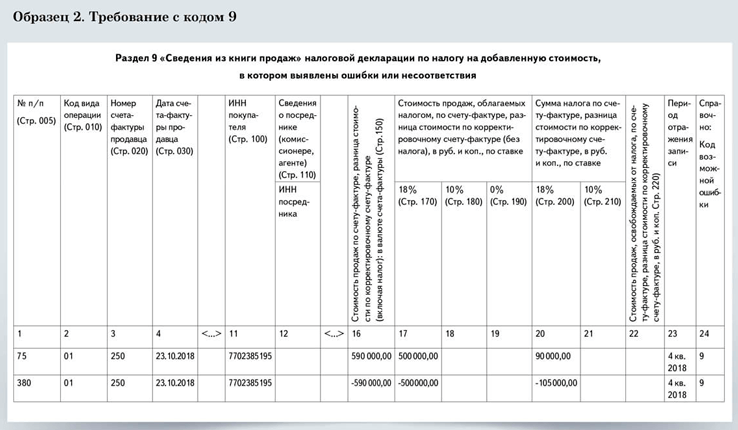

Код 9

означает, что поставщик неверно аннулировал запись в разделе 9

Что означает: поставщик неверно аннулировал записи в разделе 9.

Если поставщик ошибочно отразил в книге продаж счет-фактуру, он аннулирует эту запись. Для этого поставщик отражает данные счета-фактуры в новой строке, стоимостные показатели указывает со знаком «минус».

Также запись аннулируют, когда счет-фактуру неправильно зарегистрировали. Например, указали неверную стоимость. Тогда поставщик делает две записи. В первой аннулирует ошибочную запись. Затем регистрирует счет-фактуру с правильными показателями.

Требование с кодом 9 поступит, если поставщик отразил сумму НДС с минусом больше той, которую указал в этом счете-фактуре. Или если в книге продаж нет такого счета-фактуры, который поставщик решил аннулировать. Пример требования с этим кодом.

Пример 2. Поставщик неверно аннулировал запись по счету-фактуре

Как избежать ошибки. Проверяйте сумму, на которую аннулируете счет-фактуру в книге продаж или доплисте. Она не должна превышать сумму налога в счете-фактуре. Убедитесь, что при аннулировании вы указали правильные реквизиты счета-фактуры.

- Реквизиты счета-фактуры

Реквизиты счета-фактуры

Инспекторы укажут код 9, если компания аннулировала счет-фактуру, которого нет в книге продаж.- Сумма налога

Сумма налога

Код 9 также означает, что компания аннулировала счет-фактуру на сумму больше той, которая в нем указана.

Распечатать образец • Скачать бланк в формате Word

Какие коды операций использовать в книге продаж, книге покупок и журнале учета счетов-фактур

| Код | Книга покупок (раздел 8 декларации) | Книга продаж (раздел 9 декларации) | Часть 1 журнала учета счетов-фактур (раздел 10 декларации) | Часть 2 журнала учета счетов-фактур (раздел 11 декларации) |

|---|---|---|---|---|

| 01 | + | + | + | + |

| 02 | + | + | + | + |

| 06 | + | + | – | – |

| 10 | – | + | – | – |

| 13 | + | + | + | + |

| 14 | – | + | – | – |

| 15 | + | + | + | + |

| 16 | + | – | – | – |

| 17 | + | – | – | – |

| 18 | + | + | + | + |

| 19 | + | – | + | + |

| 20 | + | – | + | + |

| 21 | – | + | – | – |

| 22 | + | – | – | – |

| 23 | + | – | – | – |

| 24 | + | – | – | – |

| 25 | + | – | – | – |

| 26 | + | + | – | – |

| 27 | + | + | + | + |

| 28 | + | + | + | + |

| 29 | – | + | + | + |

| 30 | – | + | + | + |

| 31 | – | + | – | – |

| 32 | + | – | – | – |

| «+» — этот код можно ставить в регистре (разделе декларации); «–» — этот код нельзя ставить в регистре (разделе декларации). | ||||