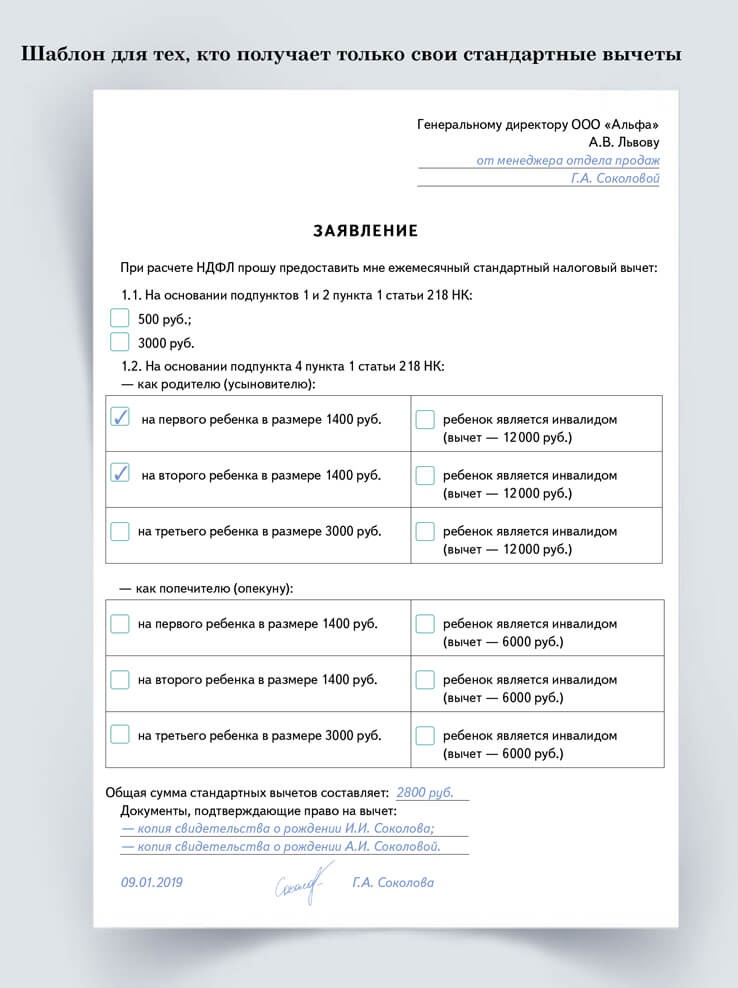

Заявления для сотрудников, которые хотят платить меньше налога и получать больше денег

Уважаемые сотрудники! Подайте в бухгалтерию такие заявления, чтобы мы удерживали из вашей зарплаты меньше НДФЛ. Заявление для тех, кто получает обычный вычет только за себя. Шаблоны — на случай, если вы оформляете удвоенный вычет.

- 500 рублей

500 рублей

Вычет для инвалидов I—II группы, инвалидов с детства и Героев России.- 3000 рублей

3000 рублей

Вычет для тех, кто участвовал в ликвидации последствий чернобыльской катастрофы или получил инвалидность на военной службе.- 1400 рублей

1400 рублей

Вычет на первого и второго ребенка. На третьего и следующих — 3000 руб.- 12 000 рублей

12 000 рублей

Дополнительный вычет на ребенка-инвалида. Например, если ребенок первый, то общий вычет на него 13 400 руб. (1400 + 12 000).

Распечатать образец в формате Word

- Второй экземпляр

Второй экземпляр

Составьте заявление в двух экземплярах. Попросите, чтобы на втором экземпляре работодатель супруга поставил отметку «Принято».

Распечатать образец в формате Word

- Справка о доходах и суммах налога

Справка о доходах и суммах налога

Ежемесячно приносите в бухгалтерию справку о доходах и суммах налога с работы второго родителя. Получать за него вычет можно, пока его доходы с начала года укладываются в 350 000 руб.

Распечатать образец в формате Word

Пять критериев, чтобы отличить движимые объекты от недвижимости без споров с ФНС

- 1У недвижимости всегда есть связь с землей

- Какая связь не считается

- 2Регистрируют только недвижимое имущество

- Как считать налог, если в реестр попали движимые объекты

- 3Движимое имущество учитывают как недвижимость, если оно входит в единый комплекс

- С какого движимого имущества понадобится платить налог в 2019 году

- 4Для недвижимости требуется разрешение на ввод в эксплуатацию

- Какое именно

- 5Бывает, что закон определяет имущество как недвижимое

- О каких объектах речь

Проще

Проверьте на схеме, к какому имуществу относится ваш объект — к движимому или недвижимому.

С 1 января 2019 года компании не платят налог на движимое имущество (Федеральный закон от 03.08.2018 № 302-ФЗ). Но четкого определения, какое имущество считать движимым, в законе нет. В статье критерии, которые помогут правильно классифицировать объект. Проверьте на схеме, можно ли считать ваше имущество движимым. Ведь в некоторых случаях определить, к какому виду имущества относится тот или иной объект, не просто. У налоговиков на этот счет свои критерии. Если не готовы спорить с чиновниками, используйте подход, которым руководствуется ФНС. Иначе проверяющие доначислят налог на имущество и оштрафуют компанию на 20 процентов от недоимки (ст. 122 НК).

Компания обязана определить, к какому виду имущества отнести каждый объект — к движимому или недвижимому (письмо ФНС от 20.11.2018 № БС-4-21/22488). Решение понадобится обосновать. Организация не вправе произвольно установить, что определенное имущество считается движимым (письмо ФНС от 02.08.2018 № БС-4-21/14968).

Критерий первый. Прочная связь с землей

Недвижимым имуществом считают объекты, которые прочно связаны с землей, например здания, сооружения (ст. 130 ГК). Недвижимое имущество нельзя перенести без существенного ущерба для него. Прочную связь с землей обеспечивает фундамент. Поэтому здание невозможно перенести как единое целое.

Сооружения без фундамента квалифицируют, как движимое имущество. Например, ангары, киоски относятся к движимым вещам. Ведь их можно перенести без ущерба сооружению (п. 10.2 ст. 1 ГрК).

Из этого правила есть исключения. К недвижимости также относят воздушные и морские суда, которые нужно зарегистрировать в одном из государственных реестров (п. 1 ст. 130 ГК). Например, в Государственном судовом реестре (ст. 33 КТМ). Эти объекты не имеют связи с землей, но их считают недвижимостью.

Критерий второй. Государственная регистрация

Компании обязаны регистрировать свое право на недвижимое имущество (ч. 3, 6 ст. 1 Федерального закона от 13.07.2015 № 218-ФЗ).Сам факт того, что компания зарегистрировала право на объект, не делает его недвижимостью (определение Судебной коллегии по экономическим спорам Верховного суда от 30.09.2015 № 303-ЭС15-5520). То есть не со всего зарегистрированного имущества, которое принадлежит компании, нужно платить налог. И наоборот, незарегистрированный объект может быть недвижимым имуществом (письмо ФНС от 20.11.2018 № БС-4-21/22488).

По общему правилу компании должны регистрировать права исключительно на недвижимость. Но бывают случаи, когда в государственные реестры попадают сведения о движимых объектах. Например, если организация зарегистрировала право на сооружение без фундамента.

Налоговики получают информацию о зарегистрированном имуществе от Росреестра (п. 4 ст. 85 НК, письмо ФНС от 22.11.2018 № ЕД-19-2/358). По полученным данным ФНС проверяет, правильно ли компании посчитали налог. Чтобы исключить споры с налоговиками, заранее обратитесь в Росреестр и исключите из ЕГРН сведения о движимом имуществе.

Критерий третий. Единый имущественный комплекс

Некоторое движимое имущество учитывают в составе недвижимости. Это объекты, которые не способны сами функционировать в отрыве от недвижимости или без которых недвижимость теряет функциональность. Например, система отопления, водопровод, газопровод, электропроводка и лифты (п. 6, 20, 21 ст. 2 Федерального закона от 30.12.2009 № 384-ФЗ). Стоимость таких объектов включают в стоимость здания (письмо ФНС от 23.04.2018 № БС-4-21/7770). Получается, когда компания платит налог на имущество со здания, она в том числе платит и за коммуникации. Такое же правило действует для организаций, которые начисляют налог на имущество с кадастровой стоимости.

В стоимость недвижимости включают оборудование, без которого она теряет свою функциональность. К примеру, одна компания спорила с налоговиками о палубных кранах на буровой установке. Компания пыталась доказать, что такие краны движимое имущество, поэтому вправе была пользоваться льготой. Изначально компания учитывала краны и установку как один объект. Потом заменила краны и учла их отдельно от установки как движимое имущество. Но без палубных кранов буровая установка теряет часть своих функций. Помимо этого сами краны не могут работать без установки.

Налоговики решили, что палубные краны — это неотъемлемая часть буровой установки. А значит, их нужно учесть в составе недвижимого имущества и платить налог с их стоимости (письмо ФНС от 20.11.2018 № БС-4-21/22488). Верховный суд с такой позицией согласен (определение от 12.03.2018 № 307-КГ18-390).

Если здание способно функционировать без оборудования, то учитывайте его как движимое имущество. Тогда в 2019 году на его стоимость не понадобится начислять налог на имущество. Даже если такое имущество устанавливают на специальный или общий фундамент, но объект можно демонтировать и перенести, считайте его движимым имуществом (письмо Минпромторга от 23.03.2018 № ОВ-17590/12, направленное письмом ФНС от 28.03.2018 № БС-4-21/5834). По мнению Минфина, такие объекты компания учитывает отдельно от недвижимости, даже если объект включен в технический паспорт здания (письмо от 24.08.2017 № 03-05-05-01/54266).

Бухгалтер вправе учитывать части одного имущественного объекта отдельно, если сроки их полезного использования существенно отличаются друг от друга (п. 6 ПБУ 6/01, утв. приказом Минфина от 30.03.2001 № 26н). К недвижимости при расчете налога применяйте правило с осторожностью. Если здание теряет функциональность без какого-либо объекта или этот объект без здания не способен функционировать, считайте налог на имущество с их общей стоимости. Даже если бухгалтер учитывает такую движимость отдельно, к примеру здание служит 30 лет, а лифт — 15 лет (письмо Минфина от 15.07.2014 № 03-05-05-01/34473).

Налоговая получает информацию

о зарегистрированном имуществе от Росреестра.

Случается, в реестр попадают сведения о движимом

имуществе. В этой ситуации компании нужно обратиться

в Росреестр и исключить сведения о таком имуществе.

гражданской службы РФ 1-го класса

Что включать в стоимость здания, а что нет

| Учитывайте как часть недвижимости | Учитывайте как движимое имущество |

|---|---|

| Мусоропровод, электросети, системы отопления, канализации, водоснабжения, встроенную систему вентиляции, лифты, эскалаторы (письма Минфина от 11.04.2013 № 03-05-05-01/11960, от 16.10.2012 № 07-02-06/247) | Банкоматы, платежные терминалы, отдельные кондиционеры, рекламные конструкции, системы и средства видеонаблюдения (письма Минфина от 11.04.2013 № 03-05-05-01/11960, от 16.10.2012 № 07-02-06/247) |

Критерий четвертый. Разрешение на ввод в эксплуатацию

Если компании нужно получить от государственных органов разрешение на строительство или ввод в эксплуатацию основного средства, то такой объект считают недвижимостью. Помимо разрешений у недвижимости есть документы технического учета, технической инвентаризации, проектная документация (письмо ФНС от 01.10.2018 № БС-4-21/19038).

Компания получает разрешение на ввод в эксплуатацию через федеральные, региональные или местные органы власти, в которых находится основное средство (п. 2 ст. 55 ГрК). Например, разрешение на ввод в эксплуатацию жилого дома в Московской области получают через Министерство строительного комплекса Московской области.

Критерий пятый. Недвижимость по закону

Некоторые объекты имущества по закону относят к недвижимости (п. 1 ст. 130 ГК). Например, линии связи, беспилотные воздушные судна — о них напрямую сказано в законе (Федеральный закон от 07.07.2003 № 126-ФЗ, п. 1 ст. 33 ВК). В таком случае компании не потребуется проверять имущество на соответствие критериям.

На заметку

Чиновники планируют изменить понятие недвижимости

Бухгалтерам станет проще определять объекты налога на имущество. Чиновники разработали проект, которым уточнят определения недвижимого и движимого имущества в Гражданском кодексе (проект № 62515 опубликован на сайте regulation.gov.ru).

К недвижимости будут относить землю, недра и здания. Правительство будет определять перечень сооружений, которые компании вправе считать движимым имуществом, и признаки объектов незавершенного строительства. Значит, споров с налоговиками по этим вопросам будет меньше. Помимо этого внесут понятие единого недвижимого комплекса. К нему будут относить землю, здания и объекты незавершенного строительства на земле, которые принадлежат одному собственнику.

Какое движимое имущество теперь не подпадает под налог

|

Легкий способ проследить за налоговыми долгами контрагентов

Проверить налоговые долги контрагентов проще, чем кажется на первый взгляд. Для этого вам не надо копаться в xml-файлах на сайте nalog.ru или ждать, пока налоговики закончат тестирование сервиса «Прозрачный бизнес» Есть более легкий способ.

ФНС раскрыла сведения о налоговых долгах и штрафах компаний

На сайте налоговиков заработал сервис «Прозрачный бизнес», но пока в тестовом режиме. В черный список попали организации не только с миллиардными, но и копеечными долгами. Самый крупный долг — 10,2 млрд руб. по НДС у московской компании. Всего же, по данным ФНС, организации задолжали государству почти 790 млрд руб.

На всеобщее обозрение ФНС выложила также сведения о налоговых штрафах. Их меньше — общая сумма всего 14,7 млрд руб. Это тоже нарушения прошлых лет, совершенные со 2 июня 2016 года по 31 декабря 2017 года. В список нарушителей попали компании, которые не оплатили штрафы до 1 октября 2018 года.

Информация о должниках в открытом доступе будет висеть целый год. ФНС не будет менять данные, даже если компания погасит долги (приказ от 30.05.2018 № ММВ-7-14/361).

Новые сведения о компаниях ФНС разместила на официальном сайте в разделе «Открытые данные». Чтобы узнать о долгах или налоговых нарушениях конкретной компании, понадобится разыскивать сведения в 11 338 xml-файлах. Намного проще посмотреть эту информацию в сервисе «Главбух Контрагенты». Введите ИНН или название, а затем нажмите на кнопку «Детали проверки». Программа выдаст полное досье на компанию, включая сведения о ее налоговых долгах.

Разработчики научили программу собирать сведения из всех открытых источников, а не ограничиваться данными, которые опубликовала налоговая. Сервис проверит компанию по 15 критериям на признак однодневки и оценит вероятность выездной проверки.

Рис. 1. Данные ФНС

Чтобы найти организацию, надо поочередно открывать каждый файл и искать ее по ИНН или названию.

|

Рис. 2. Сервис

Чтобы узнать о долгах контрагента, кликните по строке «Детали проверки». Получите отчет по видам задолженности и штрафам.

|

|