Перемены в отчетности и штрафах

I квартал 2019

Появится возможность избежать уголовной ответственности за невыплату зарплаты

За невыплату зарплаты директора могут привлечь к уголовной ответственности. Речь о ситуации, когда работники частично не получали зарплату свыше трех месяцев, более двух месяцев ее не выплачивали полностью либо выдавали суммы ниже МРОТ. По законопроекту руководителя, который совершил это преступление впервые, могут освободить от ответственности. Для этого он должен оплатить задолженность в течение двух месяцев после того, как возбудили уголовное дело. Законопроект одобрил Совет Федерации.

I полугодие 2019

Бизнес будут чаще штрафовать за взятки

Законодатели введут новую ответственность за взятки. Сейчас компанию могут оштрафовать, если она дала или предложила взятку должностному лицу. По действующим правилам компанию привлекут к ответственности, только если она дала взятку в своих интересах (ст. 19.28 КоАП). Законодатели решили применять штраф и когда компания действует в интересах связанной с ней организации. Например, дочернего предприятия. Законопроект находится в Совете Федерации. Размер штрафа — до трехкратной суммы взятки, но не менее 1 млн руб. с конфискацией взятки.

I квартал 2020

Транспортная декларация изменится, прежде чем исчезнуть

Отчетность по транспортному налогу за 2019 год компании будут сдавать по обновленной форме (утв. приказом ФНС от 26.11.2018 № ММВ-7-21/664). В ней изменятся штрихкоды. ФНС скорректировала также порядок заполнения декларации. С 2019 года вычет на плату за проезд большегрузов отменили. Эти поправки чиновники учли в правилах заполнения декларации. В дальнейшем декларацию по транспортному налогу, а также по земле могут вовсе отменить. Законопроект № 607168-7 уже в Госдуме.

Как учесть в декларации по НДС за IV квартал декабрьские авансы и январские счета‑фактуры

Проверьте, правильно ли учетная программа отражает переходные операции в декларации по НДС за IV квартал. В зоне риска — новые счета-фактуры на доплату. Учитывайте их так, как рекомендует ФНС. Иначе инспекторы пересчитают налог.

По какой ставке учитывать авансы в декларации

Важная деталь

Отразите в декларации НДС с авансов декабря по ставке 18/118, даже если сумма предоплаты уже учитывает новую ставку НДС.

Поставщик. В декларации за IV квартал не используйте новую ставку НДС при расчете налога с авансов.

Поставщики еще в 2018 году начали выставлять покупателям счета по ставке 20 процентов. Закон это не запрещает. Но если покупатель перечислил аванс в 2018 году, рассчитать НДС нужно по ставке 18/118, а не 20/120 (письмо ФНС от 23.10.2018 № СД-4-3/20667). Если вы получили аванс в декабре, а счет-фактуру на предоплату выставляете в январе, также применяйте прежнюю ставку НДС — 18/118. Ведь поставщик определяет налоговую базу на дату получения аванса, а не на момент, когда выставляет счет-фактуру (п. 1 ст. 167 НК).

При отгрузке товаров в 2019 году в счет аванса начислите НДС по ставке 20 процентов. НДС с аванса по ставке 18/118 заявите к вычету.

Убедитесь, что в авансовых счетах-фактурах в разделе 9 декларации вы рассчитали НДС по ставке 18/118. Сумму налога из авансовых счетов-фактур вы отражаете в строке 070 раздела 3 декларации.

Покупатель. Проверьте, чтобы в счетах-фактурах на авансы в 2018 году поставщик указал ставку 18/118. Такая ставка должна быть и когда вы перечислили предоплату в декабре, а поставщик выставил авансовый счет-фактуру в январе 2019 года. Но авансовые счета-фактуры, датированные январем, не отражайте в декларации за IV квартал. Заявите вычет по ним в I квартале.

Общую сумму вычетов авансового НДС вы учитываете по строке 130 раздела 3 декларации.

Где отразить двухпроцентную доплату

Осторожно

Если в счете-фактуре на доплату в 2018 году поставщик указал ставку 20/120, попросите исправить этот документ.

Поставщик. Допустим, покупатель в 2018 году перечислил аванс в счет отгрузки товаров в 2019 году. А затем в 2018 году доплатил 2 процента в связи с ростом НДС. Поставщик оформляет на эту сумму авансовый или корректировочный счет-фактуру (письмо ФНС от 23.10.2018 № СД-4-3/20667). В нем должна быть ставка 18/118. Если вы указали ставку 20/120, исправьте счет-фактуру.

Авансовый счет-фактуру поставщик учитывает в книге продаж и разделе 9 декларации с кодом 02. Корректировочный счет-фактуру специалисты ФНС рекомендуют отражать с таким же кодом.

Доплату и НДС отразите в графах 3 и 5 строки 070 раздела 3 декларации. В разъяснениях ФНС сказано, что доплату из корректировочного счета-фактуры не нужно отражать в графе 3 строки 070 раздела 3 декларации (письмо от 23.10.2018 № СД-4-3/20667). Но это относится только к доплате, которую покупатель перечислил в 2019 году. Это нам подтвердили в ФНС. А в данном случае покупатель уплатил эту сумму в 2018 году.

Таким образом, по счетам-фактурам на доплату в разделе 9 декларации должен быть код 02. Убедитесь, что доплату и НДС с этих сумм вы отразили по строке 070 раздела 3 декларации.

На дату отгрузки товаров вы заявите вычет с авансов и доплат в книге покупок на основании авансового или корректировочного счета-фактуры.

Покупатель. Убедитесь, что в авансовом или корректировочном счете-фактуре на доплату, которую вы перечислили в 2018 году, поставщик указал ставку 18/118, а не 20/120. Если ставка неверная, попросите поставщика исправить счет-фактуру.

Полученный от поставщика авансовый или корректировочный счет-фактуру отразите в книге покупок и разделе 8 декларации с кодом 02.

Общую сумму вычета НДС с доплаты вы отражаете по строке 130 раздела 3 декларации.

Когда поставщик отгрузит товары, вы заявите вычет с их стои-мости. Одновременно авансовый или корректировочный счет-фактуру на авансы и доплату вы зарегистрируете в книге продаж (подп. 3 п. 3 ст. 170 НК).

Какую ставку указывать при отгрузке

такую ставку НДС применяйте по отгрузкам 2018 года, даже если счет-фактуру выставляете в январе 2019 года

Поставщик. Если на отгрузку 2018 года вы выставите покупателю счет-фактуру в январе, отразите в нем ставку 18 процентов. Ведь новую ставку НДС — 20 процентов нужно применять по товарам, отгруженным начиная с 1 января 2019 года (п. 4 ст. 5 Федерального закона от 03.08.2018 № 303-ФЗ). По товарам, которые поставщик отгрузил покупателю в 2018 году, действует прежняя ставка НДС — 18 процентов.

Если вы отгрузили товары в 2018 году, а право собственности переходит к покупателю в 2019 году, также начисляйте НДС по ставке 18 процентов. Поставщик определяет НДС на дату аванса или отгрузки. На дату перехода права собственности корректировок делать не нужно (письмо Минфина от 28.08.2017 № 03-07-11/55118).

Таким образом, в счетах-фактурах в разделе 9 декларации НДС должен быть рассчитан по ставке 18 процентов. Сумму налога с отгрузки вы включаете в графу 5 строки 010 раздела 3 декларации.

Покупатель. Попросите поставщика исправить счет-фактуру, если по отгрузкам 2018 года он указал ставку в размере 20 процентов. Инспекторы откажут в вычете, если в счете-фактуре неверная ставка НДС (п. 2 ст. 169 НК).

В счетах-фактурах на приобретенные товары в разделе 8 декларации НДС должен быть рассчитан по ставке 18 процентов. Общая сумма налога из этих счетов-фактур включается в строку 120 раздела 3 декларации.

Как НДС зависит от даты акта, который подписали с подрядчиком

Подрядчик. Подрядчикам выгоднее не откладывать оформление актов и сдачу работ на 2019 год.

Подрядчик начисляет НДС на дату, когда заказчик подписал акт приемки-сдачи работ (п. 1 ст. 39, п. 1 ст. 146 НК, письмо Минфина от 23.01.2017 № 03-07-11/2832). Налог подрядчик рассчитывает по ставке, которая действует на эту дату. Поэтому, если обе стороны подпишут акт приемки-сдачи в 2018 году, вы уплатите НДС по ставке 18 процентов.

В счетах-фактурах на подрядные работы в разделе 9 декларации сумма НДС должна быть рассчитана по ставке 18 процентов. Сумму налога из этих счетов-фактур включаете в графу 5 строки 010 раздела 3 декларации.

Заказчик. Стоит подписать акты по договорам подряда в 2018 году, если условия договора разрешают подрядчику начислять НДС сверх цены. Например, если в договоре сказано, что цена работ составляет 500 000 руб. без учета НДС, при этом налог начисляется сверх цены. Если подписать акты в 2018 году, подрядчик начислит НДС по прежней ставке 18 процентов. Значит, он не потребует доплачивать 2 процента в связи с ростом ставки НДС.

В декларацию включите вычеты по договорам подряда, если вы в IV квартале подписали акт и получили счет-фактуру. Также вы вправе отразить в декларации вычеты по работам, принятым на учет в IV квартале, если получили счет-фактуру до 25 января 2019 года (п. 1.1 ст. 172 НК).

В счетах-фактурах на подрядные работы в разделе 8 декларации сумма НДС должна быть рассчитана по ставке 18 процентов. Общую сумму вычета НДС из этих счетов-фактур вы включаете в строку 120, а вычет по капитальному строительству — также в строку 125 раздела 3 декларации.

Убедитесь, что в этих счетах-фактурах указали правильную ставку НДС

| Ситуация | На какие счета-фактуры обратить особое внимание | Какая ставка должна быть в счете-фактуре |

|---|---|---|

| Отгрузка в 2018 году | 1. Выставленные в январе 2019 года по отгрузкам декабря 2018 года 2. На отгрузки 2018 года, если право собственности переходит к покупателю в 2019 году | 18 процентов |

| Авансы в 2018 году | 1. На авансы, которые покупатель перечислил исходя из стоимости товаров с учетом новой ставки НДС 2. На предоплату, поступившую в декабре, по которой поставщик выставил счет-фактуру в январе | 18/118 |

| Доплата — 2 процента в 2018 году | Любые счета-фактуры на доплату — авансовые или корректировочные | 18/118 |

| Работы по договорам подряда | На стоимость работ, по которым заказчик подписал акт в 2018 году | 18 процентов |

Какие выплаты включить в годовой расчет по взносам

- 1Не все выплаты сотрудникам включают в расчет по взносам

- Что можно не показывать

- 2Есть необлагаемые выплаты, которые требуется показать в отчете

- В каких строках

- 3Частично облагаемые суммы указывают в расчете полностью

- Пример

последний день, чтобы сдать годовой расчет по взносам без штрафа

Включать выплаты в расчет по взносам или нет зависит от того, считают ли их объектом для взносов (ст. 420 НК, письмо ФНС от 08.08.2017 № ГД-4-11/15569).

Какие выплаты не включают в расчет по взносам

Выплаты, которые не связаны с трудовым или гражданско-правовым договором, предмет которого выполнение работ или оказание услуг, не входят в объект обложения взносами (п. 1, 4 ст. 420 НК). Примеры смотрите в таблице 1. Такие выплаты вообще не нужно отражать в расчете по взносам — ни в составе общей суммы, ни в составе необлагаемой.

Таблица 1. Выплаты, которые не включают в расчет по взносам

| Выплаты | Разъяснения от чиновников |

|---|---|

| Подарки по договорам дарения | Письмо Минфина от 04.12.2017 № 03-15-06/80448 |

| Выплаты по договорам аренды | Письмо Минфина от 01.11.2017 № 03-15-06/71986 |

| Дивиденды | Письмо ФСС от 18.12.2012 № 15-03-11/08-16893 |

Какие необлагаемые выплаты показывают в расчете по взносам

Есть выплаты сотрудникам, которые по Налоговому кодексу освобождены от страховых взносов (ст. 422 НК). Их перечень в таблице 2. Но в расчет по взносам за год их в любом случае потребуется включить. В отчете их учитывают по определенным правилам.

Полную сумму выплат вписывают в строки: 030 и 040 подразделов 1.1, 1.2; 020 и 030 приложения 2; 210 раздела 3. Но не отражают в строках для облагаемой базы: 050 подразделов 1.1, 1.2 и приложения 2; 220 раздела 3.

Таблица 2. Выплаты, которые включают в расчет, но взносы не начисляют

| Выплаты | Разъяснения от чиновников |

|---|---|

| Пособия, например по беременности и родам | Письмо Минфина от 12.02.2018 № 03-15-06/8205 |

| Расходы на проезд и проживание в командировке | Письмо Минфина от 23.10.2017 № 03-15-06/69146 |

| Компенсация за использование личного имущества в служебных целях | Письмо Минфина от 23.01.2018 № 03-04- 05/3235 |

| Возмещение работникам процентов по кредитам на приобретение жилья | Письмо Минфина от 27.12.2017 № 03-11-11/87360 |

Как показать в расчете по взносам частично облагаемые выплаты

Выплаты, которые не облагают взносами в пределах установленных законом норм, смотрите в таблице 3 (подп. 2, 3, 11 п. 1, 2 ст. 422 НК). Покажите их в расчете по взносам так. Полную сумму выплат впишите в строки: 030 подразделов 1.1, 1.2; 020 приложения 2; 210 раздела 3.

Необлагаемую часть покажите в строках: 040 подразделов 1.1, 1.2; 030 приложения 2. А облагаемую сумму впишите в строки: 050 подразделов 1.1, 1.2 и приложения 2; 220 раздела 3.

Таблица 3. Выплаты, которые включают в расчет, но взносы начисляют только на часть суммы

| Выплаты | Необлагаемая часть | Разъяснения от чиновников |

|---|---|---|

| Матпомощь работнику | Сумма, которая не превышает 4000 руб. в год и 50 000 руб. при рождении ребенка | Письмо Минфина от 16.05.2017 № 03-15-06/29546 |

| Суточные | Не более 700 руб. в день при командировках по России и 2500 руб. при загранкомандировках | Письмо ФНС от 24.11.2017 № ГД-4-11/23829 |

| Выходное пособие при увольнении и среднемесячный заработок на период трудоустройства | В размере, который не превышает трехкратный среднемесячный заработок сотрудника или шестикратный размер, если работник увольняется из организации в районах Крайнего Севера | Письмо Минфина от 16.05.2018 № 03-15-06/32836 |

| Компенсация руководителю, заместителям руководителя и главному бухгалтеру | В пределах трехкратного среднемесячного заработка | Письмо Минфина от 05.05.2017 № 03-04- 06/27591 |

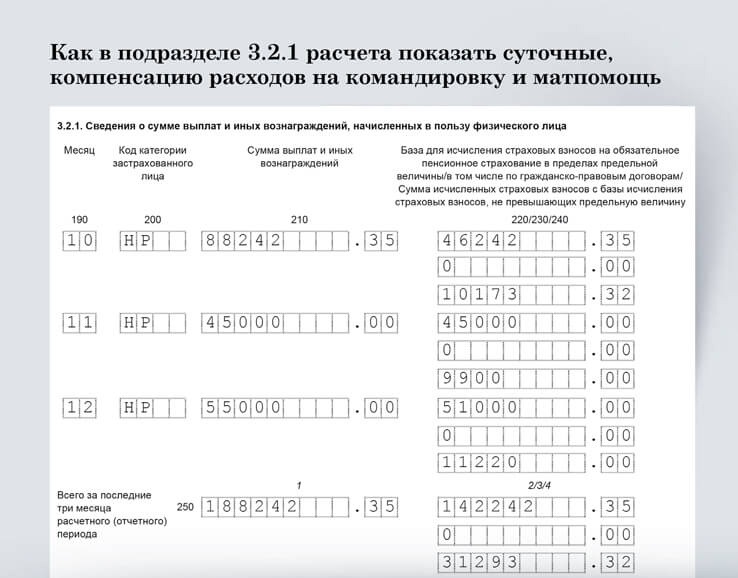

Пример. Как заполнить расчет по взносам, если работник ездил в командировку и получил матпомощь

- Командировочные

Командировочные

Не включайте в базу для взносов компенсацию по оплате проезда, проживания в командировке и суточные в пределах лимита.- Матпомощь

Матпомощь

Не включайте в базу для взносов материальную помощь в пределах 4000 руб.