Как вычеты по НДФЛ влияют на ваш учет, расчеты и уведомления

- 1Детский вычет применяйте к первой выплате в месяце

- Так сейчас считают налоговики

- 2Зарплату включайте в расчет лимита для вычетов по дате выплаты

- Из-за этого право на вычет сотрудник может потерять позже

- 3Вычет предоставьте и в том случае, если работник обратился за ним в середине года

- Правила для детского и имущественного вычета отличаются

- 4Налог к уплате уменьшайте на сумму возврата

- Иначе переплатите в бюджет

В конце года самое время проверить вычеты по НДФЛ. И дело не только в лимите доходов, через него сотрудники уже вполне могли перешагнуть. Из-за новых правил по НДФЛ поменялись и правила, по которым вы предоставляете вычеты. Причем они стали еще более запутанными.

Осторожно

Предоставляйте детский вычет уже к первой выплате в месяце. Иначе есть риск жалоб со стороны сотрудников.

В какой момент предоставлять детский вычет

В НК прямо не говорится, в какой момент предоставлять детский вычет. Есть два варианта. Первый — при выплате в данном месяце любого облагаемого дохода. Второй — обязательно при первой же выплате. В начале года чиновники разрешали предоставлять вычет при выплате любого дохода в течение месяца или даже делить его. Однако сейчас их позиция стала строже: вычет нужно предоставить к первой же выплате в месяце. Не важно, что это — зарплата, отпускные или какой-то другой доход. Такие разъяснения мы получили в ФНС.

Теперь нужно смотреть только на то, есть ли у работника право на вычет на момент получения дохода. Если есть, вычет нужно предоставить (п. 3 ст. 210, подп. 4 п. 1 ст. 218, п. 3 ст. 226 НК). Ведь сотрудник написал заявление на вычет, и выходит, что отложить его нельзя. Перенос вычета на более позднюю выплату означает, что работник в начале месяца получит меньше денег. Да, по итогам месяца разницы не будет, но, возможно, работнику важно получить больше денег в начале месяца. Поэтому возможны претензии со стороны сотрудников.

Пример 1. Вычет в начале месяца

И в прошлом году налоговый агент мог предоставить вычет не с зарплаты за месяц, а, например, с отпускных, если их выплачивали до конца месяца. Но если компания откладывала вычет на последний день месяца, никаких претензий к ней не возникало.

На заметку

Какие выплаты включать в лимит доходов для вычетов

В лимит включайте доходы, облагаемые НДФЛ по ставке 13 процентов. Причем только те, к которым применяются вычеты. Дивиденды облагаются НДФЛ по ставке 13 процентов, но вычеты применить к ним нельзя. Поэтому и учитывать в лимите их не нужно (письмо Минфина от 28.10.2021 № 03-04-07/87353).

Включите в расчет выплаты с прошлого места работы, возьмите их из справки о доходах. Что касается текущих доходов, учитывайте в лимите только выплаты от вашей компании. Выяснять все доходы сотрудника вы не обязаны. Например, не важно, сколько физик получает на работе по совместительству.

Выплаты, которые не облагаются НДФЛ, в 350 000 руб. не включайте. В частности, увеличивайте лимит только на сверхнормативные суточные — это свыше 700 руб. для поездок по России и 2500 руб. для заграничных командировок. Учтите, что сверхлимитные суточные увеличивают налоговую базу по НДФЛ не на дату выплаты, а на последний день месяца, в котором руководитель утвердил авансовый отчет. Это правило не изменилось.

По каким правилам включать зарплату в лимит

В НК есть еще одно требование к вычетам: они полагаются только до того месяца, в котором облагаемый доход работника с начала года превысит лимит в 350 000 руб. (подп. 4 п. 1 ст. 218 НК). Посчитать окончательную сумму лимита можно только в конце месяца. Именно с этим связан тот факт, что бухгалтеры откладывали вычет на конец месяца. Из-за лимита вычет с первой же выплаты может привести к перерасчету НДФЛ (письмо Минфина от 09.02.2023 № 03-04-06/10700).

Пример 2. Перерасчет НДФЛ из-за вычета

Расчет самого лимита с 1 января не изменился. В него по-прежнему включают все облагаемые доходы до удержания НДФЛ. Но если раньше зарплату включали в лимит в полной сумме в последний день месяца, то теперь ее учитывают частями — при каждой выплате. Причем не важно, за какой месяц зарплата. Дата начисления зарплаты при этом осталась неизменной — последний календарный день месяца. Но для НДФЛ это не важно. Смотрите только на день выплаты.

Пример 3. Аванс и расчет в разных месяцах

Пересчитайте НДФЛ, если работник только сейчас обратился за вычетом

Если сотрудник оформил вычет в конце года, НДФЛ потребуется пересчитать. Это нужно сделать независимо от того, какой вычет попросил работник. Но правила зависят от того, надо ли возвращать налог или достаточно скорректировать текущие выплаты.

Детский вычет. Если право на вычет возникло в текущем году, налог пересчитайте с начала года, но учитывайте, в каком месяце родился ребенок. Вернуть излишне уплаченный НДФЛ за прошлые годы сотрудник может только через налоговую инспекцию.

Пример 4. Пересчет НДФЛ из-за детского вычета

Если доход работника к дате, когда он написал заявление на вычет, уже превысил лимит, вычет предоставьте за те месяцы, когда общая сумма дохода еще укладывалась в 350 000 руб.

Имущественный вычет. Не важно, когда работник оформит уведомление на имущественный вычет. Вам в любом случае нужно пересчитать НДФЛ с начала года и вернуть его работнику (письмо Минфина от 06.03.2020 № 03-04-05/16897). Уточненки при этом подавать не надо.

Пример 5. Как показать НДФЛ, если работник оформил имущественный вычет в середине года

Как определить сумму НДФЛ к уплате, если возвращали налог

В уведомлениях отражают сумму НДФЛ к уплате. Это значит, что в документе нужно указать разницу между удержанным и возвращенным НДФЛ. Не ошибитесь, иначе инспекторы спишут лишнюю сумму. Тогда придется корректировать уведомление, однако деньги разрезервируют не сразу.

Осторожно

Сумму НДФЛ к уплате определяйте за вычетом возвратов.

Пример 6. Как скорректировать автозачет

Новые правила в НК с 2024 года — практикум

Побеседуйте с виртуальным помощником, чтобы разобраться, как на вашу работы повлияют новые правила для уведомлений и платежек.

Как провести инвентаризацию и не завалить текущую работу — опыт главбухов из крупного бизнеса

Рассказываем, как главбухи крупных компаний проводят ежегодную инвентаризацию. Проверку активов и ТМЦ запускают задолго до декабря. Коллеги поделились, как выстраивают весь процесс, чтобы без ущерба для текущей работы собрать объективную информацию в сжатые сроки.

Опытом делится ЛЮБОВЬ ТЕРЕНТЬЕВА, главбух Литейно-прессового завода «Сегал»

Активы проверяем в течение года, чтобы в декабре было проще

Анализ активов, которые есть у предприятия, ведем в течение всего года. Для этого устраиваем оперативные совещания. Выявляем на них неликвидные ТМЦ, основные средства, которые никто уже не использует, устаревшую малоценку. Это позволяет нам списывать неликвид в течение всего года, а не только в декабре. По итогам этих совещаний отчитываемся перед собственниками и включаем сведения в состав отчета общества.

Понимаю, что в глазах участников этих совещаний я — злая Баба Яга, которая задает неудобные вопросы и предлагает неудобные решения. Но без этого невозможно составить достоверную отчетность.

Активная фаза подготовки к инвентаризации у нас начинается в сентябре. Весь месяц по понедельникам проводим совещания с директорами разных направлений, где озвучиваем основную информацию, которую впоследствии и доносим до исполнителей. Также в сентябре мы извещаем о грядущей ревизии всех материально ответственных лиц. Для краткости называем их «МОЛы». Настоятельно рекомендуем им сверить фактическое наличие ТМЦ с данными учетной системы, а также оценить с техническими и производственными службами актуальность использования запасов с низкой оборачиваемостью. К нашему визиту МОЛы наводят «шик и блеск», и инвентаризация проходит проще и быстрее.

Конечно, вопросы появляются всегда, без этого никак. Ситуаций вроде «не списал», «не переместил», «в глаза не видел и вообще не заказывал» тоже хватает. Но, в любом случае, без раннего оповещения МОЛов таких вопросов было бы значительно больше.

Опытом делится КАДРИЯ АБЛЯЗОВА, главбух АО «НСПК»

Предусмотрели возможность оперативно менять состав инвенткомиссии

У нас в компании создана постоянно действующая центральная инвентаризационная комиссия, сокращенно — ЦИК. У нее есть свой регламент, который определяет основные функции комиссии, персональный состав и председателя. Именно ЦИК утверждает графики и сроки проведения годовой инвентаризации, а также рабочие инвентаризационные комиссии (РИК).

В состав РИК обычно включаем представителей администрации компании, сотрудников бухгалтерии, обязательно рабочих специалистов: инженеров, айтишников. Думаю, что именно такая совместная работа позволяет нам провести инвентаризацию максимально продуктивно.

Важно иметь возможность оперативно заменять членов рабочих комиссий. Нередко кто-то не может принять участие в инвентаризации из-за внезапной болезни или производственной загруженности. Чтобы избежать задержек и накладок, у ЦИК есть право оперативно утвердить новый состав РИК протоколом. Такой подход позволяет не затягивать процесс согласования результатов инвентаризации и не раз выручал нас.

ЛЮБОВЬ ТЕРЕНТЬЕВА, главбух Литейно-прессового завода «Сегал»

К инвентаризации привлекаем всю бухгалтерию

У нас производственное предприятие, поэтому активов на балансе более чем достаточно. Саму инвентаризацию начинаем в октябре и проводим до конца декабря. В процессе участвует почти вся бухгалтерия. График составляем таким образом, чтобы не было наложений с регламентированными рабочими задачами. У каждого бухгалтера свои регламентированные сроки закрытия периода. При этом мы стараемся отправить на инвентаризацию именно того бухгалтера, который ведет учет на проверяемом участке. На участки с минимальным уровнем риска, где уже наработан опыт работы и взаимодействия, привлекаем бухгалтеров с других участков. Есть у нас и настолько масштабные склады, что приходится направлять туда до трех человек из отдела. Все приходится решать индивидуально.

Времени уходит, конечно, много, но это приносит свои плоды. У нас 90 процентов инвентаризаций проходят идеально.

На инвентаризации обязательно хожу и я. Правда, не как статист-учетчик, а как член комиссии. Считаю, что это очень важно для понимания положения дел, обязательно выделяю время, даже если очень загружена другими делами.

На заметку

Три составляющие успешной инвентаризации от главбуха Любови Терентьевой

1. Работать с ответственными службами в течение всего года, а не в конце.

2. Собирать и анализировать имеющуюся информацию по активам организации не реже, чем раз в квартал.

3. Своевременно принимать решения и отражать их учете.

Автоматизировали процесс инвентаризации, насколько это возможно

В 2022 году впервые применили систему автоматического считывания штрихкодов готовой продукции. Для этого используем специальные терминалы сбора данных.

Наш основной вид выпускаемой продукции — алюминиевые профили. Готовая продукция в упакованном виде хранится на высотном складе. Когда начинаем инвентаризацию, отгрузку останавливаем. В учетной системе формируем ведомость с данными: склад — ячейка — наименование продукции. Ответственное лицо вооружается терминалом и считывает штрихкоды с упаковочных листов последовательно по ярусам.

В итоге получаем информацию по фактическому наличию продукции. Учетная программа стыкует данные упаковочных листов с данными в системе, показывает разрывы и несоответствия, если таковые имеются. Все получается быстрее и проще, чем при ручном пересчете.

КАДРИЯ АБЛЯЗОВА, главбух АО «НСПК»

Снабдили специальными терминалами тех, кто участвует в инвентаризации

Мы тоже используем терминалы сбора данных, только привыкли называть их сокращенно — ТСД. Так как у нас не производство, то и готовой продукции для инвентаризации нет. А вот для основных средств, которых у нас огромное количество, терминалы подходят идеально. Между инвентаризациями ТСД храним в сейфе в бухгалтерии. Загрузкой и выгрузкой данных из ТСД также занимается один из бухгалтеров. А вот обслуживают терминал наши технические специалисты.

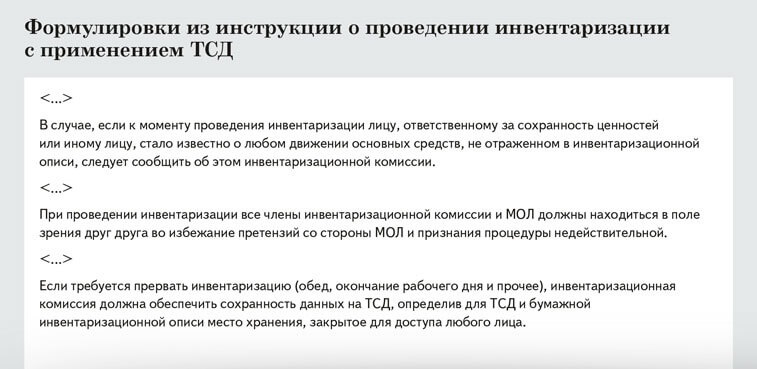

Порядок использования ТСД закрепили в инструкции по проведению инвентаризации. Вот, как выглядит эта инструкция.

- Уведомление комиссии

Уведомление комиссии

Просим МОЛов сообщать комиссии обо всех изменениях, связанных с учетом основных средств.- Связь

Связь

Закрепили, что МОЛы и члены комиссии во время инвентаризации должны быть на связи.- Конфиденциальность

Конфиденциальность

Следим за тем, чтобы данные на ТСД не потерялись и не стали известны посторонним.

Все проходит так. Бухгалтер накануне даты проведения инвентаризации переносит инвентаризационные описи на два ТСД. Аппараты передает инвентаризационной комиссии вместе с бумажной описью.

Прежде чем начать инвентаризацию, работник, ответственный за сохранность ценностей, подтверждает подписью на титульном листе описи основных средств тот факт, что все расходные и приходные документы на ОС сданы в бухгалтерию. Также эта подпись подтверждает, что все основные средства, поступившие в ответственность такого сотрудника, оприходованы, а выбывшие списаны в расход. После окончания инвентаризации электронные описи в ТСД закрываются.

В инвентаризационной описи комиссия фиксирует всю значимую информацию о наличии и состоянии основных средств. ТСД с закрытыми инвентаризационными описями и бумажный экземпляр инвентаризационной описи комиссия передает в бухгалтерию. После этого полученные данные переносим в учетную программу и формируем чистовой экземпляр инвентаризационной описи. Его в самом конце подписывают члены инвентаризационной комиссии и материально ответственные лица.

ТСД не допускает ошибок при считывании кодов, в отличие от сверки вручную. Да еще и данные можно автоматически выгрузить в 1С. Это позволяет провести инвентаризацию быстрее и с меньшим риском ошибок. Оптимизируем трудоресурсы, экономим финансы компании.

ЛЮБОВЬ ТЕРЕНТЬЕВА, главбух Литейно-прессового завода «Сегал»

Дебиторку и кредиторку контролируем с помощью совещаний и доработок в программе

Касательно инвентаризаций с дебиторами и кредиторами — тут дела обстоят намного проще. Мы каждый месяц собираемся на совещаниях по дебиторской задолженности. Отслеживаем структуру и качество дебиторки, формируем резервы. По результатам таких заседаний формируем претензии контрагентам и иски в суд. При этом свои обязательства выполняем в установленные сроки. В результате к концу года сюрпризов не бывает, остается только признать факт сложившихся взаиморасчетов и отразить это документально.

КАДРИЯ АБЛЯЗОВА, главбух АО «НСПК»

Для сверки дебиторки и кредиторки донастроили учетную программу

А мы инвентаризацию дебиторки и кредиторки проводим с помощью «малой» автоматизации — доработки в учетной программе. На основании актов сверки расчетов с покупателями и продавцами запускаем автоматическую сверку на 31 декабря. По итогу оформляем и подписываем акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами.

На заметку

Коллеги не торопятся переходить на ФСБУ по инвентаризации, но уже изучают грядущие изменения

Крупные компании, главбухов которых мы опросили, не стали досрочно переходить на новый ФСБУ 28/2023 «Инвентаризация». Как сообщили бухгалтеры, в новом стандарте их смутило обязательное проведение независимой проверки результатов инвентаризации. Также стандарт предполагает составление плана инвентаризации. Кроме того, по новым правилам акт должен содержать детальную информацию о характеристике объекта учета, что добавляет работы. У вас есть возможность подождать с переходом на новый ФСБУ и детально вникнуть в новые правила. Ведь заработает он только с 2025 года, когда вы будете к этому готовы.